Cycle Trading:降息落地后的资产价格变化

一、时隔四年再启宽松周期

北京时间 9 月 19 日凌晨 2: 00 ,美联储宣布降息 50 基点,联邦基金利率的目标区间从 5.25% — 5.50% 降至 4.75% — 5.0% ,新一轮降息周期正式开始。此次降息 50 bp 符合 CME 利率期货的预期,却超出很多华尔街投行预测。历史上,只有在经济或市场紧急时刻才曾出现首次降息 50 bp 的情况,例如 2001 年 1 月的科技泡沫、 2007 年 9 月的金融危机, 2020 年 3 月的新冠疫情等。由于降息 50 bp 会让市场有更大的经济“衰退”担忧,鲍威尔在讲话中强调没有看到任何衰退迹象,一如既往地用这种方式来对冲市场的衰退忧虑。

美联储同时给出了较为鹰派的点阵图,预计年内将再降息两次共计 50 bp, 2025 年降息 4 次共 100 bp, 2026 年 2 次共 50 bp,整体降息幅度达到 250 bp,利率终点为 2.75 – 3% 。点阵图给到的降息节奏较为缓慢,路径慢于 CME 利率期货交易的 2025 年 9 月到达 2.75 – 3% 这一水平。同时鲍威尔强调此轮降息 50 bp 不能作为新基准而线性外推,没有设定固定利率路径,可以加快,也可以放缓,甚至选择暂停降息,会根据每次会议情况而定,一定程度上解释了收盘后美债利率的冲高。

经济预测方面,美联储将今年的 GDP 增速预期从 2.1% 下调至 2.0% ,将失业率预期从 4.0% 大幅上调了至 4.4% 。并将 PCE 通胀预期从 2.6 下调至 2.3% 。美联储的数据和表述上都显示出对遏制通胀的信心增强,同时更加关注就业。整体上较大幅度的首次降息和较为鹰派的降息节奏,美联储又大玩了一把预期管理。

二、 90 年代以来的降息周期

1989 年 6 月至 1992 年 9 月(衰退式降息)

1980 年代末美国利率快速上升,导致储贷银行出现短期存款利率高于长期固定贷款利率的困境,美债收益率出现倒挂。美国金融业爆发“储贷危机”,大量银行、储蓄机构倒闭。叠加外部海湾战争影响, 1990 年 8 月至 1991 年 3 月,美国经济陷入美国经济研究局(NBER)定义的衰退区间,历时 8 个月。美联储于 1989 年 6 月开启超过三年的降息周期,累计降息 681.25 BP,政策利率上限由 9.8125% 下降至 3% 。

1995 年 7 月至 1996 年 1 月(预防式降息)

1995 年美国经济增长出现放缓,就业低迷。美联储认为,虽然经济尚未衰退,但部分经济指标的下降或暗示着未来经济下行的风险,决定开启降息以刺激经济预防衰退。本次降息始于 1995 年 7 月,历经 7 个月时间、累计降息三次、共 75 BP,政策利率上限由 6% 下降至 5.25% 。后美国经济实现“软着陆”,降息前弱势的就业、制造业 PMI 指标回升。这一轮利率周期也被视为“软着陆”的典型案例。另一方面,美联储的操作成功避免了通胀“起飞”,在降息过程中 PCE 通胀率几乎没有超过 2.3% ,保持了相对稳定。

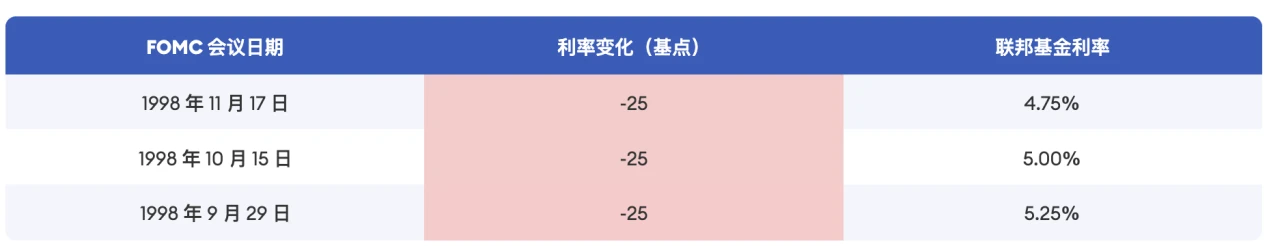

1998 年 9 月至 11 月(预防式降息)

1997 年下半年“亚洲金融危机”爆发,亚洲经济衰退导致外需减弱影响了美国商品贸易。美国经济整体保持平稳,但外部环境动荡,商品贸易的疲弱导致美国制造业承压,美股出现调整。1998 年 7 – 8 月,标普 500 指数出现近两个月的调整,最深跌幅接近 20% ,巨型对冲基金长期资本管理公司 (LTCM) 濒临破产。为预防危机影响进一步波及美国经济,美联储于 1998 年 9 月开启降息,至 11 月共降息三次、累计 75 BP,政策利率上限由 5.5% 下降至 4.75% 。

2001 年 1 月至 2003 年 6 月(衰退式降息)

1990 年代末,互联网技术快速发展与普及引发过度投机,非理性繁荣的狂热导致大量资金流入互联网投。1999 年 10 月至 2000 年 3 月,纳斯达克指数在五个月时间里最高上涨 88% 。1999 年 6 月至 2000 年 5 月,美联储累计加息 6 次、共 275 BP,以应对经济过热。2000 年 3 月,纳斯达克指数触顶后快速下跌,互联网泡沫逐渐破裂,大批互联网企业破产倒闭,经济随之陷入衰退。2001 年 1 月 3 日,美联储宣布降息 50 BP,后累计降息 13 次、共 550 BP,政策利率上限由 6.5% 下降至 1.0% 。

2007 年 9 月至 2008 年 12 月(衰退式降息)

2007 年,美国次贷危机爆发并进一步扩散至债股等其他市场,美国经济形势急转之下。9 月 18 日,美联储下调联邦基金目标利率 50 BP 至 4.75% ,并在此后连续降息 10 次,到 2008 年底利率降 550 BP 至 0.25% 。降息仍不足以应对严峻的经济形势,美联储首次引入量化宽松 QE,通过大规模购买美国国债、抵押贷款支持证券等非常规货币政策工具,压低长期利率、刺激经济并向市场注入流动性。

2019 年 8 月至 10 月(预防式降息)

2019 年美国经济和就业市场整体稳健,但在地缘政治冲突和中美贸易摩擦等因素影响下,美国外需有所走弱,同时内需也有放缓趋势,通胀率低于 2% 。2019 上半年 PCE 通胀率保持 1.4 – 1.6% ,核心 PCE 通胀率由年初 1.9% 下降至 3 – 5 月的 1.6% 。

2019 年 7 月 31 日,美联储宣布降息 25 BP 至 2.25% ,称美国经济适度增长,就业市场稳健,但整体及核心通胀率均低于 2% ,旨在防范经济减速,尤其考虑到贸易局势紧张和全球增长放缓的背景。至 2020 年全球疫情爆发前,美国经济整体稳定运转,制造业 PMI、核心 PCE 等指标出现回升。2019 年 8 月至 10 月,美联储连续降息 3 次、共 75 BP,政策利率上限由 2.5% 下降至 1.75% 。

2020 年 3 月(衰退式降息)

2020 年新冠肺炎疫情在全球蔓延。2020 年 3 月,联邦公开市场委员会在计划外的紧急会议上两次大幅降息,将联邦基金目标利率区间恢复至 0 至 0.25% 。

三、降息周期中的资产价格

降息后资产价格的变化与当时的宏观环境是否衰退关系较大,认为目前美国的经济数据并不支持衰退的结论,在美国经济软着陆的前提下应更关注预防式降息主要为离目前时间较近的 19 至 20 年期间降息中的资产价格走向。

美债

在降息前后美债整体处于上涨趋势,降息之前的上涨更为确定且幅度更大,降息前 1、 3、 6 个月的平均上涨频率均为 100% ,降息后则有所下降;同时降息前 1、 3、 6 个月的平均上涨幅度为 13.7% 、 22% 和 20.2% , 降息后则 12.2% 、 7.1% 和 4.6% ,可以明显的看出市场提前 price in 的行为。开启降息后前后的一个月左右波动加剧。在降息后期,由于经济复苏情况不同,不同时期的利率走势出现分化。

黄金

与美债类似的,整体上黄金在降息前上涨的概率和幅度更大。受益于危急情况下的避险需求,黄金走势与是否“软着陆”之间的关联相对不明朗。从交易的角度看,作为分母端资产最优交易时间在降息之前,由于预期的充分计入和降息幅度有限,降息兑现后可以更关注受益于降息提振的分子端的资产。

以黄金 ETF 分界线,在 21 世纪以前黄金价格与降息的相关性并不明确, 2004 年美国 SEC 审批通过第一个全球交易的黄金 ETF,黄金 ETF 的兴起推动了黄金投资需求的激增,吸引了大量散户投资者和机构投资者,资金的持续流入为金价上涨提供了强大的动力。直到 2011 年见顶, 这轮上涨周期持续了 7 年,期间经历了美联储的 04 至 06 年的大幅加息和 07 至 08 年的大幅降息,黄金维持都总体维持了上涨趋势。剔除黄金 ETF 的影响,目前可以参考比较有意义的降息周期仅有 2019 年,短期看 2019 年 8 月至 10 月的降息周期中黄金在第一次降息后大幅上涨,而后两个月时间内震荡回调,拉长周期整体上黄金在降息后依旧呈上涨趋势。

美联储利率周期与黄金价格

纳指

纳指在衰退式降息中表现有赖于基本面修复的情况,衰退式降息周期中纳指整体大多表现为下跌,除了在 89 年的超长降息周期中上涨 28% ,在 2001、 2007、 2020 年的降息周期中分别下跌了 38.8% 、 40% 和 20.5% 。美联储首次预防性降息落地后在不同年份的短期表现有所差异,但长期看均为上涨,直观的理解式预防式降息往往能对经济产生积极效果、扭转走弱迹象,推动股市上涨。因此判断纳斯达克指数走势的关键在于对于衰退的把握。在 2019 年降息中,第一次和第二次降息后纳指均出现了回踩,在降息的三个月内整体呈震荡趋势,在第三次降息落地前后开启主升。

BTC

2019 年的降息周期中,BTC 在第一次降息后价格短暂拉升,而后整体上开启下行通道,从最顶部下来的整体回撤时长 175 天,回调幅度约为 50% (不考虑后续疫情影响)。当前与上次降息周期不同的是,由于降息预期的来回摇摆,今年 BTC 的回调来得更早,BTC 在今年 3 月份的高点后,截止目前已经震荡回调共计 189 天,最大回撤幅度约为 33% 。从历史的经验看,长期看涨后市,短期有出现震荡或回调的可能性,但回调的力度和时间相较于 2019 年将会更小和更短。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

对话交易员Eric:新手如何通过简单的均线指标赚到第一个100万?

Bitget研究院:美股创新高推动加密上涨,BTC短期持有者增量枯竭暗示向上动能较弱