豪擲 8000 萬美元“補貼”做增長,Uniswap 步子邁得有點大

該提案一經發出引發了社區的激烈討論,有人表示支持,也有人認為這個計劃無意義是對 DAO 利益的損害。

作者:BUBBLE,BlockBeats

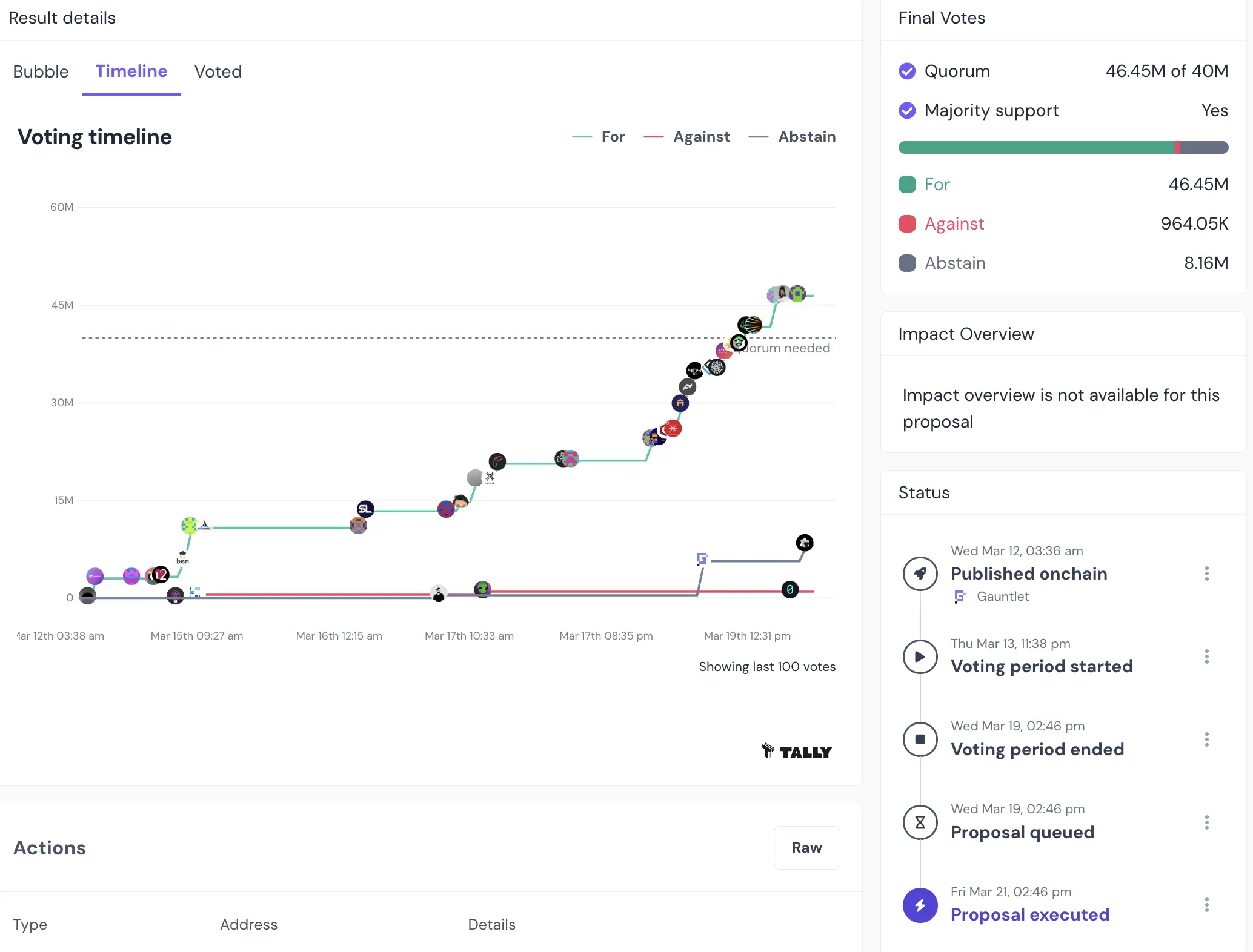

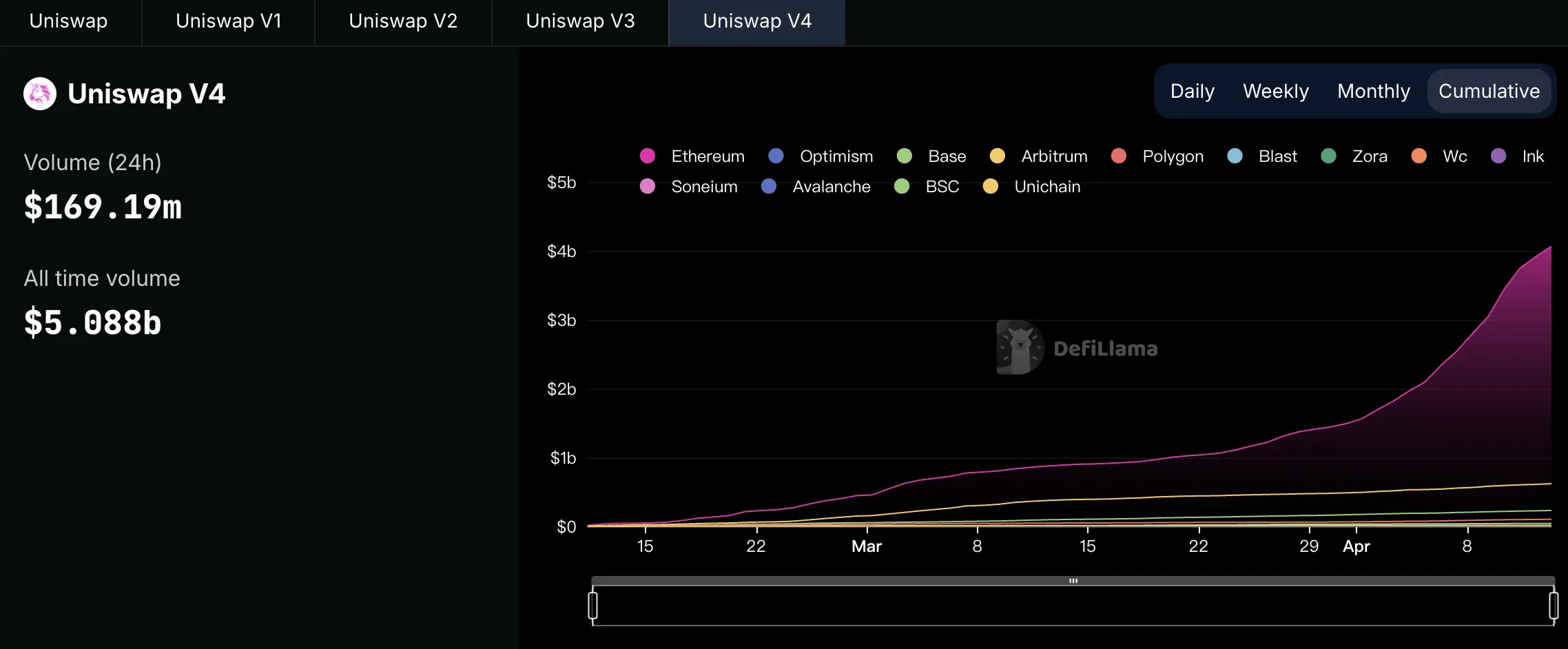

在 2025 年 2 月 14 日 Uniswap 基金會的執行董事兼聯合創始人 Devin Walsh 在 Uniswap 治理 DAO 中發起關於 Uniswap v4 以及 Unichain 的流動性激勵提案,該提案在 3 月 3 日在 Snapshot 上通過 Temp Check 後,最終於 3 月 21 日在 tally 正式完成最終提案,共 5300 萬枚 UNI、468 個地址參與投票。該計劃的技術支援 Gauntlet 宣布該計劃的首期活動將持續 2 週,並於 4 月 15 日開啟。

該提案一經發出引發了社區的激烈討論,有人表示支持,也有人認為這個計劃無意義是對 DAO 利益的損害。本文將詳述該計劃的主要內容,如何參與以及社區的看法。

提案詳情

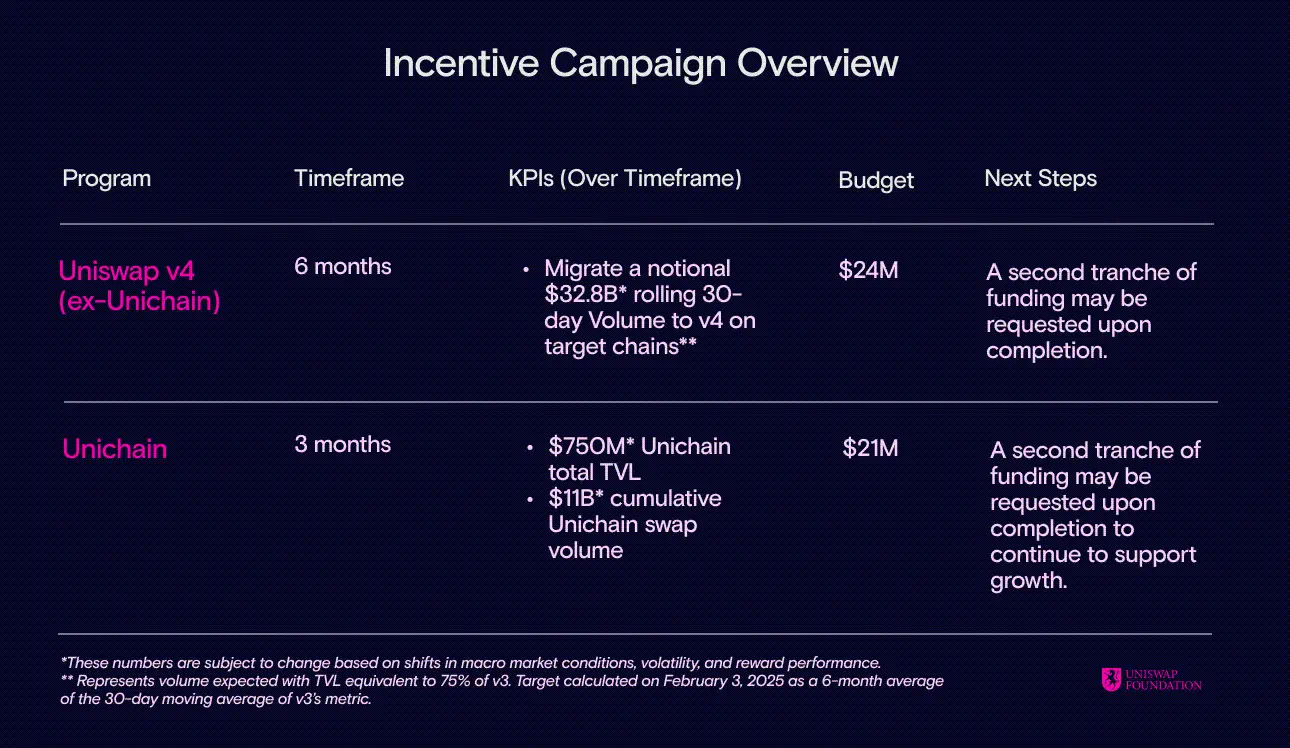

該提案同時包含對 UniSwap v4 未來六個月以及 Unichain 未來一年的計劃,基金會針對 Uniswap v4 的目標是在未來六個月要將 v3 上 328 億美元的 30 天滾動交易量遷移到目標鏈上的 v4,為該六個月的計劃共申請了 2400 萬美元的預算。

而 Unichain 的活動則是計劃實行一整年,Uniswap 基金會對未來三個月的計劃是實現 Unichain 7.5 億美元的 TVL 和 110 億美元的累計交易量,為實現上述目標,Unichain 計劃在第一年內請求約 6000 萬美元的激勵「包括這次請求的 2100 萬美元」。與 Uniswap v4 類似的方式運行,但獎勵將考慮非 DEX 的 DeFi 活動,以增加流動性有機需求「主要由 Uniswap 基金會和其他在 Unichain 上構建的項目組成」。

兩條鏈的激勵活動稍微有些差異,Uniswap v4 的活動將專注於推動每條鏈上的 AMM 交易量,而 Unichain 的活動將更戰略性地部署 AMM 激勵措施,以促進整個鏈以及 AMM 內部更廣泛的 DeFi 活動。

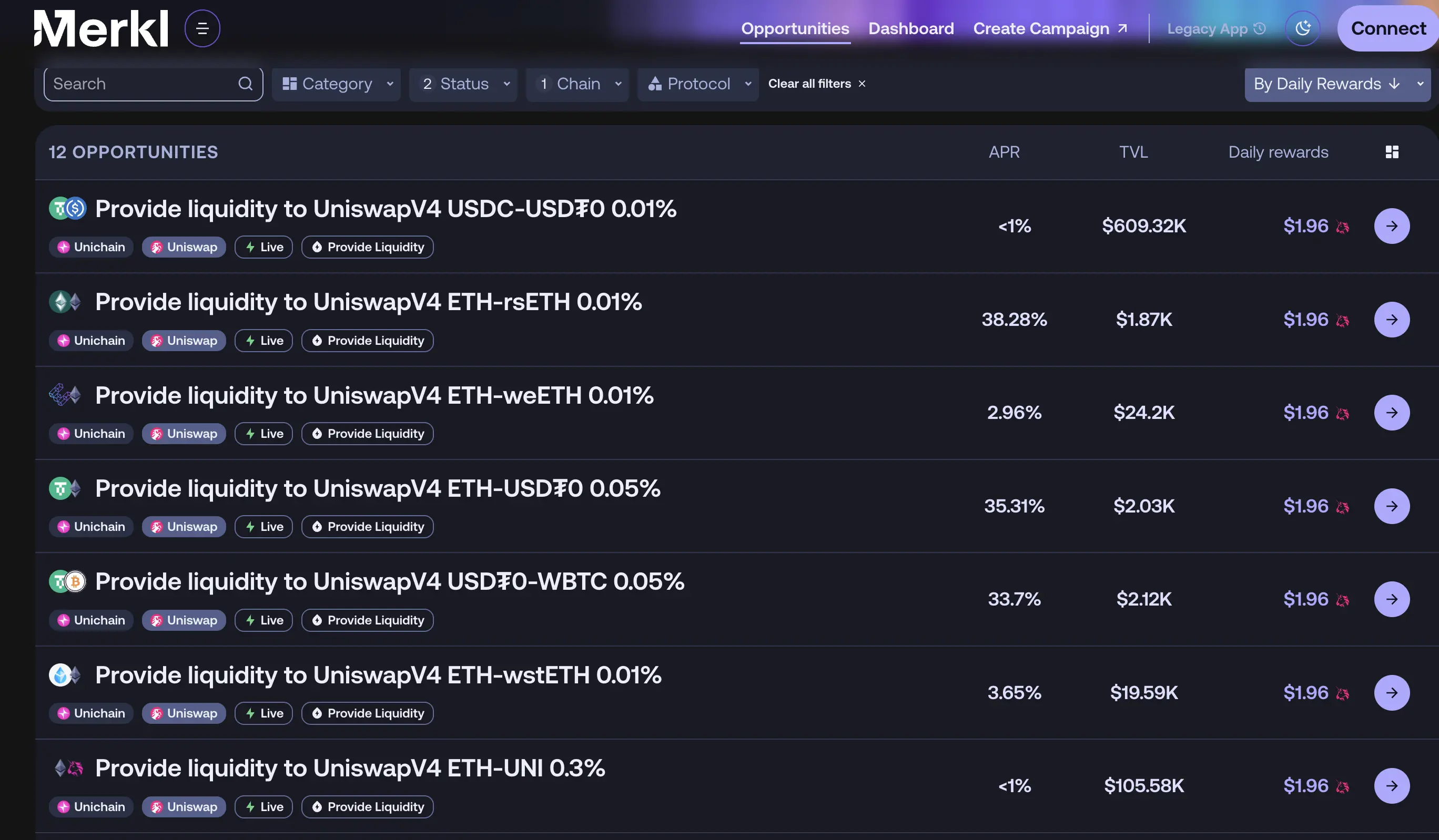

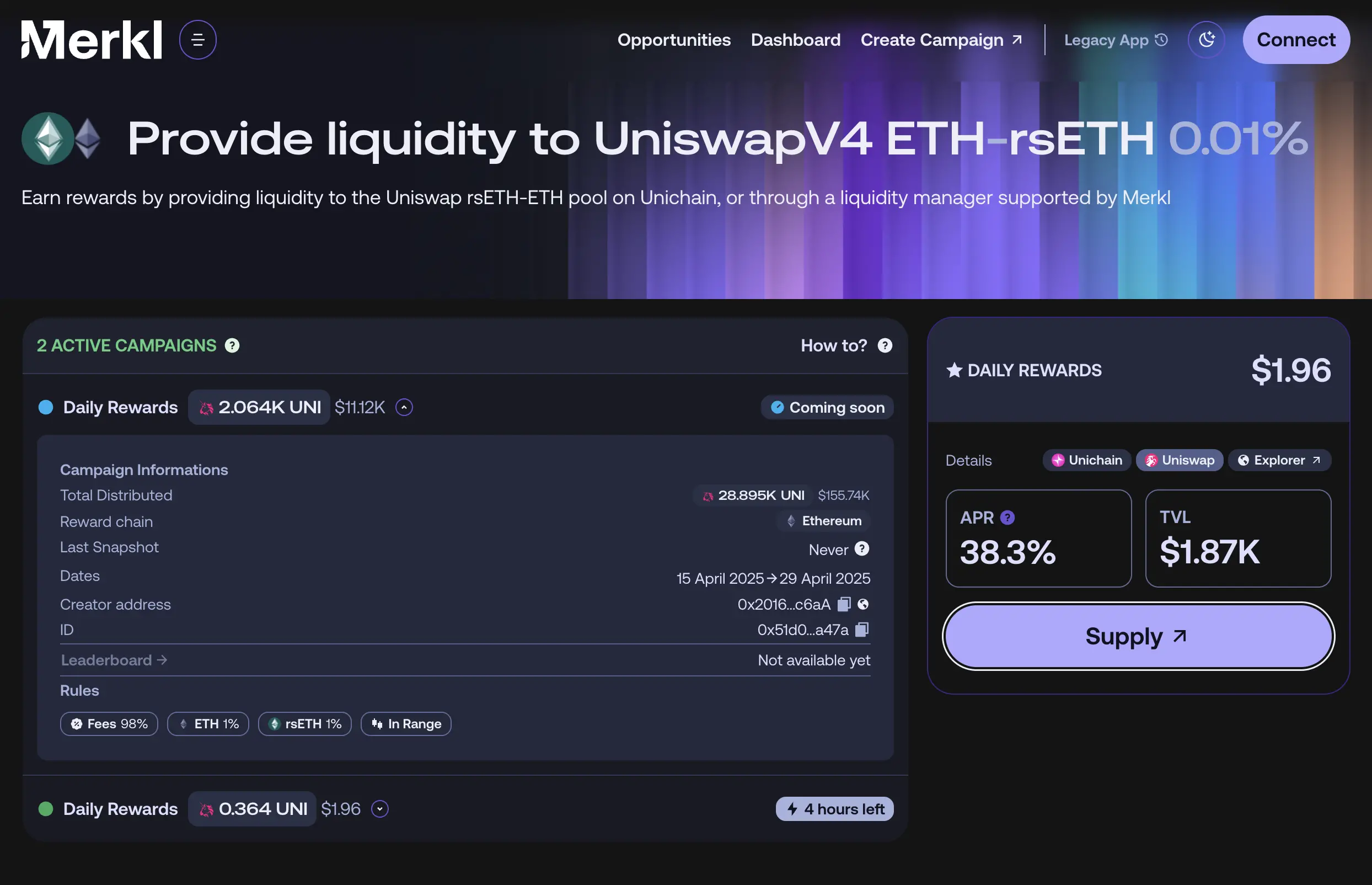

首次 Unichain 活動將於 2025 年 4 月 15 日啟動,為期三個月,發放數百萬美元的激勵資金。$UNI 激勵措施將分布在 12 個不同的 Unichain 池中獎勵 LP,前兩週以下 12 個礦池將獲得 $UNI 獎勵: $USDC /$ETH、$USDC /$USDT0、$ETH/$WBTC、$USDC/$WBTC、$UNI / $ETH、$ETH / $USDT0、$WBTC /$USDT0、$wstETH/$ETH、$weETH/$ETH、$rsETH/$ETH、$ezETH/$ETH、$COMP/$ETH。

此次活動中,Gauntlet、Merkl 發揮著很大的作用,Gauntlet 是一個用於鏈上風險管理的模擬平台,利用基於代理的模擬來調整協議的關鍵參數,從而提高資本效率、費用、風險和激勵。Merkl 則是由 a16z 孵化,集成了多條鏈以及協議的 DeFi 投資機會的一站式平台。

此次活動 Gauntlet 提供旗下的「Aera」保險庫技術,在 DAO 投票通過資金申請後存於保險櫃中,由 Gauntlet 確定每個網絡上交易量最高的流動性池,並計算使 Uniswap v4 成為更具有經濟吸引力的選擇,所需的額外收益。以兩週為單位進行一次調整,而選擇哪些池子能夠獲得多少激勵以及領取獎勵,這些都將在 Merkl 網站 上公布。

激進的增長目標,老套的增長策略

激勵效果以及後續留存的討論

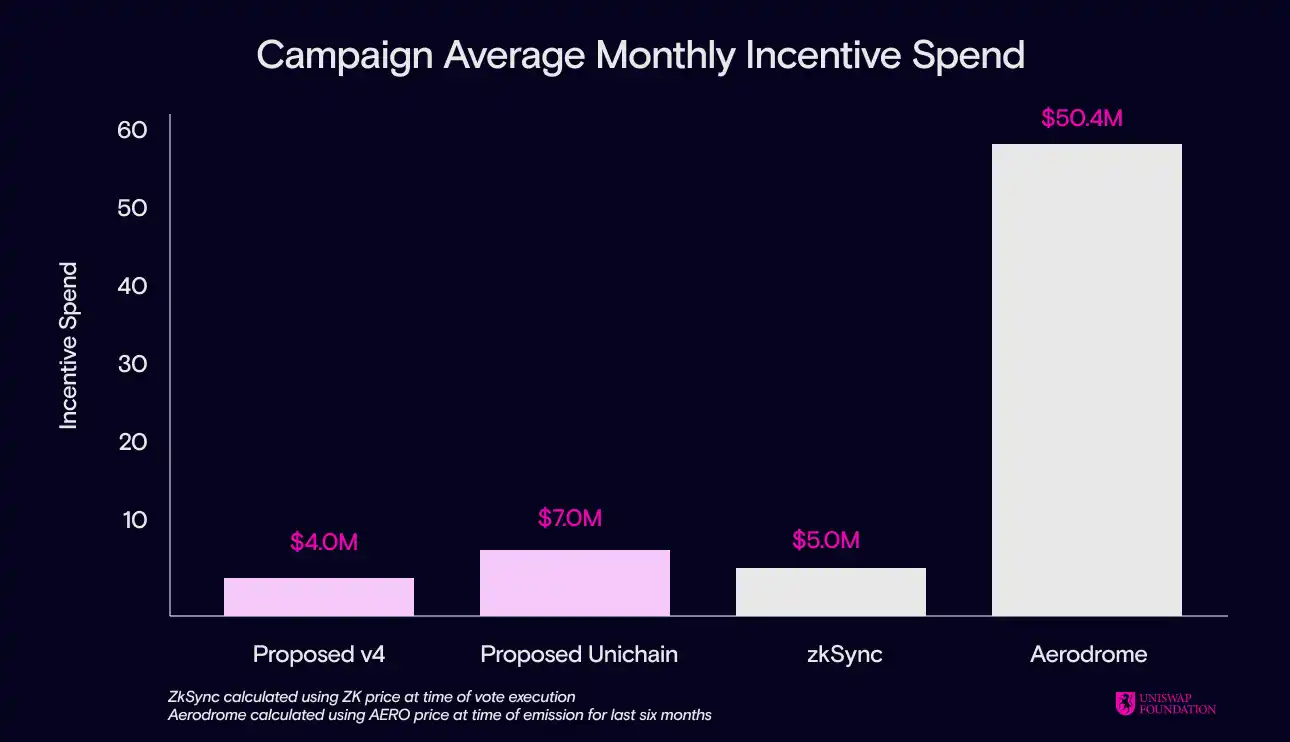

成員「UreNotInD」在 Dao 投票的討論中首先反對了這個提案,主要原因是在提案中提出需要的資金時,類比了其他項目在流動性上花費的資金「Aerodrome 每月 4000-5000 萬美元、ZkSync Ignite9 個月 4200 萬美元、Arbitrum 自去年 3 月以來花費近 2 億美元」,他認為這是一個許多項目已經嘗試過的老套策略且收效甚微。

而目前最強勁的競爭對手 Fluid 在沒有提供任何激勵的情況下正在搶佔市場份額。最受歡迎的 L2 網絡 Base 在沒有用戶激勵的情況下成功獲得了市場份額。這些措施沒有解決能夠幫助 Unichain 增長的結構性問題,而超級鏈之間的互操作性、為 DeFi 開發獨特的使用場景、改善鏈上原生資產發行「RWA、迷因幣、AI 代幣」,原生資產才是最具粘性的,基金會應該通過以上方式吸引並資助更多開發者。

成員「0xkeyrock.eth」也有相同的擔憂,他認為 Gauntlet 的報告應在論壇中公開分享。這份報告花費了大量資金,但在論壇中展現的信息卻十分膚淺,不足以支撐如此大規模激勵的合理性。

他提出了幾個報告中不合理的點。例如,Aerodrome 的高激勵是因為 100% 的費用都重新分配給了 veHolders,而無法與該類流動性激勵做比較。其次,zkSync 每月 500 萬美元的代幣獎勵才將 TVL 從 1 億美元提升到 2.66 億美元。

而此時 Unichain 的總 TVL 僅 1000 萬美元,這顯示市場對 Unichain 的內在需求不足。Gauntlet 聲稱能夠用每月 700 萬美元的激勵將 Unichain 提升到 7.5 億美元的 TVL 似乎缺乏真實性。

而即使通過激勵補貼活動可能暫時提升活躍度,但需求如何持續,歷史案例如 MODE「TVL 從 5.75 億降至 1900 萬」、Manta「6.67 億降至 4600 萬」、Blast「22.7 億降至 2.33 億」表明 Unichain 可能面臨相同的結局。

在此基礎上,從 Forse Analytics 此前對比的 UniSwap 在各條鏈的激勵的「每美元可獲得的 TVL 增長」數據以得知,在 L2 中基礎設施最完善的 Base 中,最佳情況是每美元可以獲得 2600 美元的 TVL,而對比表現最差的 Blast 則是約 500 美元。若要達到 7.5 億美元 TVL 的目標,簡單計算前者每天需要 30 萬美元而後者則需要 150 萬美元。

雖然類比數據不夠完善,但是能夠代表一定的比例範圍區間,若要用 700 萬美元在三個月內將 Unichain 的 TVL 提升至 7.5 億美元,需要提升周邊基礎設施完善度以及用戶水平至與 base 相似,而其中表現最差的 Blast 鏈目前的 TVL 還是 Unichain 的 10 倍以上。

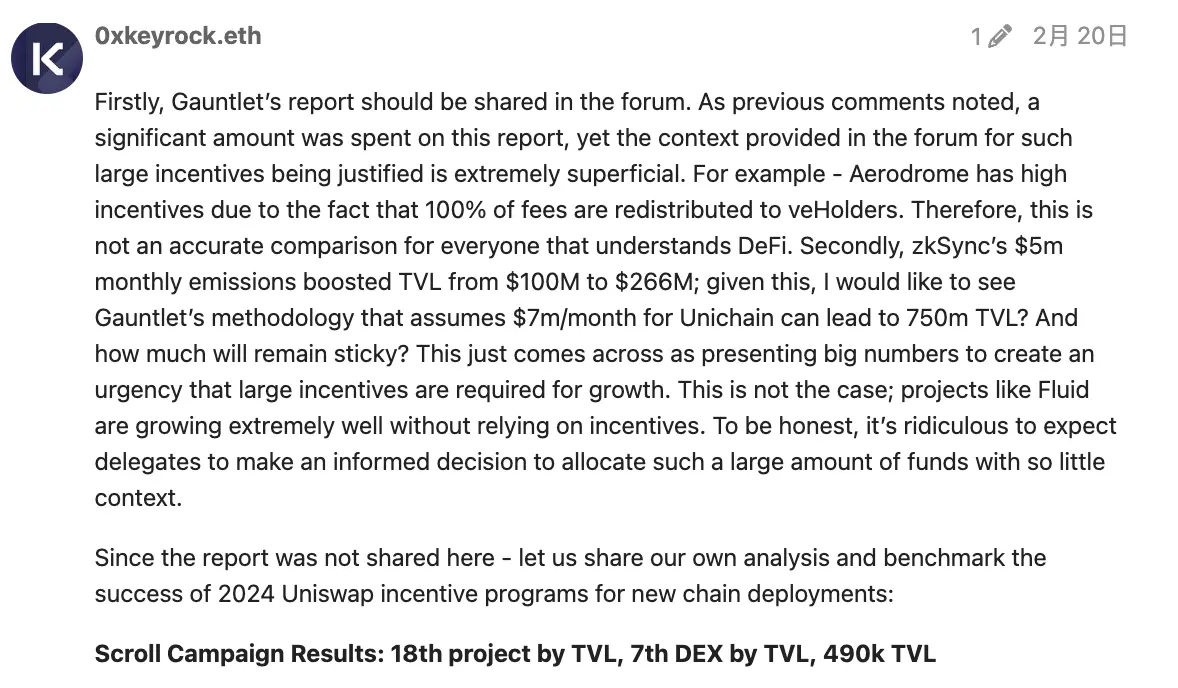

該成員還同時分享了 2024 年 Uniswap v3 在新鏈部署時的激勵計劃的活動結果數據,效果最好的是 Sei 在該鏈生態中的 DEX TVL 排名第 6,TVL 僅 71.8 萬美元,最差的 Polygon zkEVM 甚至 TVL 僅 2600 美元,DEX TVL 在該鏈生態中排名第 13。這些部署的 TVL 均未超過 100 萬美元,幾乎沒有一個進入所在鏈的頂級 DEX。這些部署大多完全失去了活力,唯一的交易量來自套利者修復過時的價格。

0xkeyrock.eth 製作的表格,為 Uniswap 在多條鏈部署激勵後收穫的 TVL 以及在 DEX 中的排名

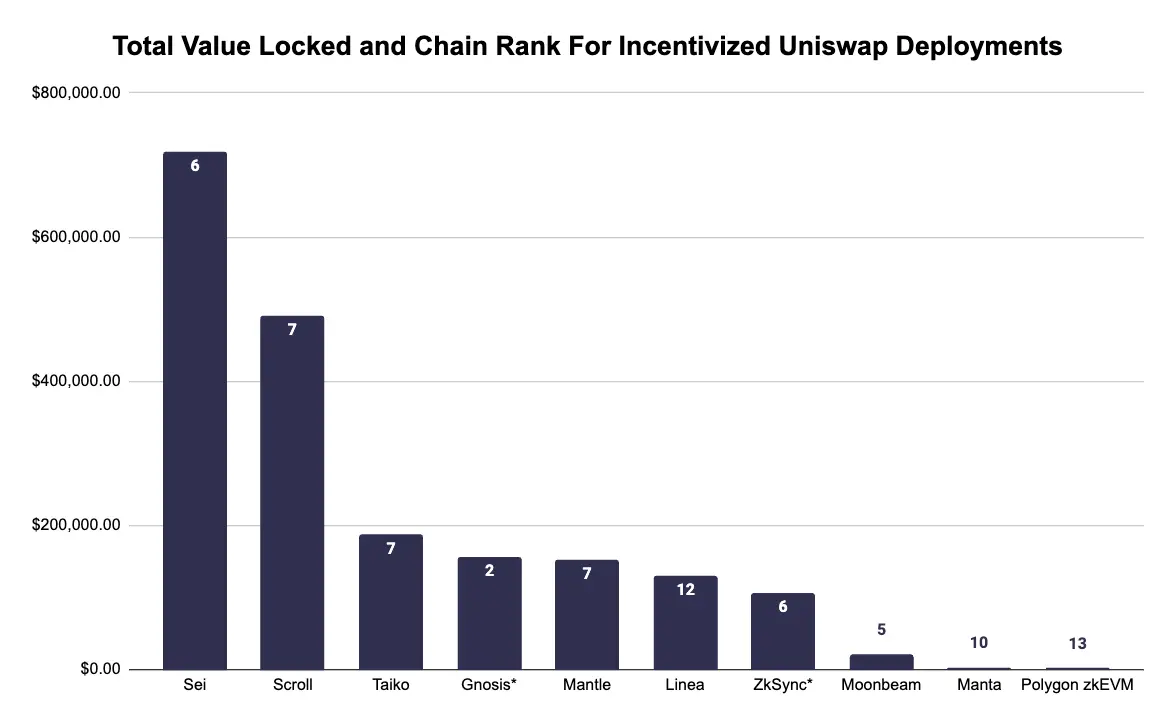

而這些激勵池部署幾乎都未產生飛輪效應,在活動結束後呈現斷崖式下跌。Uniswap 在這些部署上花費了 275 萬美元「不包括協議中的匹配金額」,而這些部署的年化費用為 31 萬美元。即使採用費用轉換來收回費用「假設佔比 15%」,DAO 每年僅能獲得約 4.65 萬美元的收入,相當於 1.7% 的回報率,並且需要 59 年才能實現收支平衡。

兩條虛線間為激勵活動區間,可以看到幾乎所有流動性池在活動後都呈現斷崖式下跌

當然也有成員表示雖然激勵結束後普遍存在流動性斷崖式下跌的情況,但這個激勵計劃仍然最有效策略。成員「 alicecorsini 」以 Forse Analytics 最近對 Base 上 Uniswap v3 的 UNI 激勵回顧的數據來顯示出在激勵結束後保留用戶、流動性和交易量的困難。

以 base 來說 Uniswap 最大的競爭對手是 Aerodrome,而數據呈現了更複雜的情況。27.8% 的 Uniswap 激勵 LPs 在激勵結束後為 Aerodrome 提供了流動性,其中 84.5% 完全離開了 Uniswap,而約 64.8% 離開 Uniswap 的用戶也沒有轉向 Aerodrome,即使他們擁有比無激勵的 Uniswap v3 更好的 APR。

雖然一些 LPs 轉向了 Aerodrome,但更大比例的用戶只是直接退出,而非投向直接競爭對手。這表明在保留用戶和流動性方面存在更廣泛的結構性挑戰。他認為在部署激勵的「同時」頭腦風暴一些提高保留率的方法是一項值得努力的工作,但這個激勵計劃仍然是流量漏斗第一步的最有效策略。

社區對 Gauntlet 能力的懷疑

社區成員 Pepo「@0xPEPO」在社交媒體 X 上表達了自己對 Gauntlet 的擔憂,他指出 Uniswap 基金會甚至在提案獲得批准之前就已經向 Aera 和 Gauntlet 分別支付了 120 萬美元和 125 萬美元的參與費用。而 Aera 團隊是否有能力完成這樣的項目卻缺乏業績記錄。

他提到 Gauntlet 指定的 Uniswap 增長經理 Peteris Erins 曾是 Auditless 的創始人和 Aera 團隊成員。儘管 Peteris 除了他在 Aera 的工作之外,幾乎沒有公開的業績記錄。唯一值得注意的公開成就是其協議在第一年就達到了超過 8000 萬美元的 TVL。

然而,他認為這一總鎖定價值可能並非真實的業績表現,Aera 的每一位客戶也是 Gauntlet 的客戶,當一家企業的業績依賴於其母公司時,增長的數據就值得懷疑了。他進一步舉出 Aave 和 Gauntlet 的數據。數據表明,Gauntlet 可能一直在抑制增長,在 Aave 在與 Gauntlet 分道揚鑣後,其 TVL 和盈利能力都得到了顯著提升。

Uniswap 基金會的執行董事兼聯合創始人 Devin Walsh 對此的回應是 Gauntlet 經歷了更比以往典型的合作者更嚴格的審查,已經經歷了兩次盡職調查過程。

第一次是在 2023 年初,當時正在甄選一位顧問進行激勵分析。為了選擇供應商,我們向三位潛在的合作者提供了類似的提案,我們根據分析的嚴謹性、全面性以及分析後推動執行的能力對最終結果進行了評估。而當時 Gauntlet 的成果遠超其他公司。第二次是 2024 年第三季度,基金會對一批候選人進行了評估,以確定誰最適合合作開展 Uniswap v4 和 Unichain 的激勵活動。我們評估了候選人的過往記錄、相關經驗以及實現預期成果的能力。基於分析,我們認為 Gauntlet 最適合承擔這項任務。與此同時,我們也藉此機會重新協商了合同,目前計劃按活動次數付費,並將費率鎖定至 2027 年。

多次出現的 USDT0 底層技術 Layer0 的安全問題

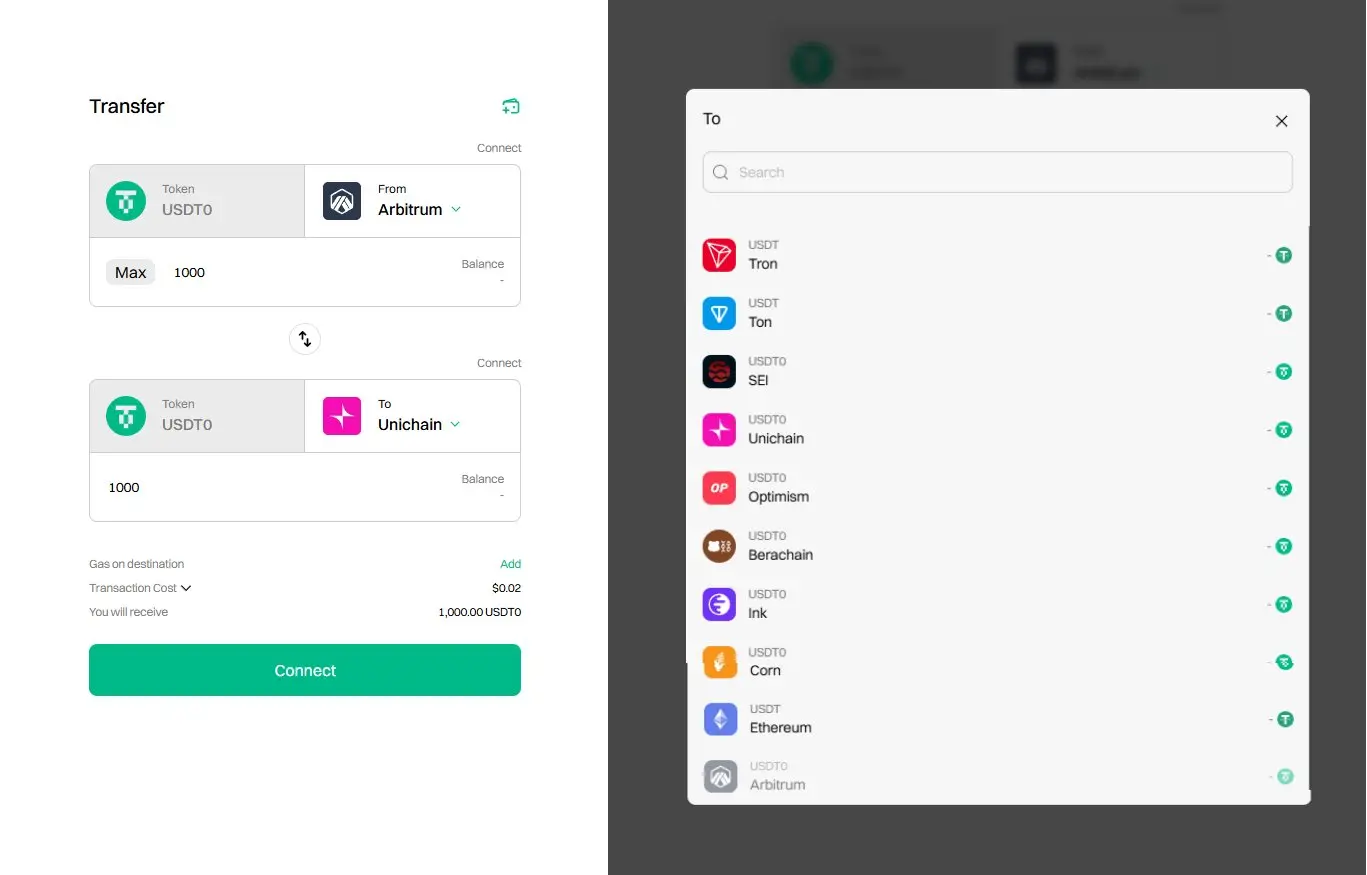

在活動開始前,分析員 Todd「 0x_Todd 」在社交媒體 X 中指出了 USDT0 存在的安全隱患問題。USDT0 是 USDT 的跨鏈版,母資產 USDT 存在 ETH 上,通過 Layer0 跨鏈到其他鏈上就變成了 USDT0。支持 USDT0 的鏈之間還可以相互跨鏈,例如 ETH-Arb-Unichain-熊鏈-megaETH 等等。

USDT0 由 Everdawn Labs 主導,使用了 Layer0 的底層技術,並獲得了 Tether 和 INK 的背書。Todd 表達了對 Layer0 的信任問題,「我對 Layer0 信任程度是有限的,而過去那些頂級跨鏈橋翻車的案例比比皆是,從 multichain 到 thorchai,跨鏈這個技術根本沒門檻,無非就是多簽而已」

因為當前情況除了需要承擔 Tether 和 Uniswap 兩個風險,還需要額外再承擔 4 個風險,即 Everdawn 的安全性、Layer0 的安全性、Unichain 的安全性、以及其他支持 USDT0 的公鏈的安全性。如果其他公鏈被黑了,USDT0 無限增發,那麼 Unichain 的 USDT0 也會被污染。

用戶如何薅羊毛?

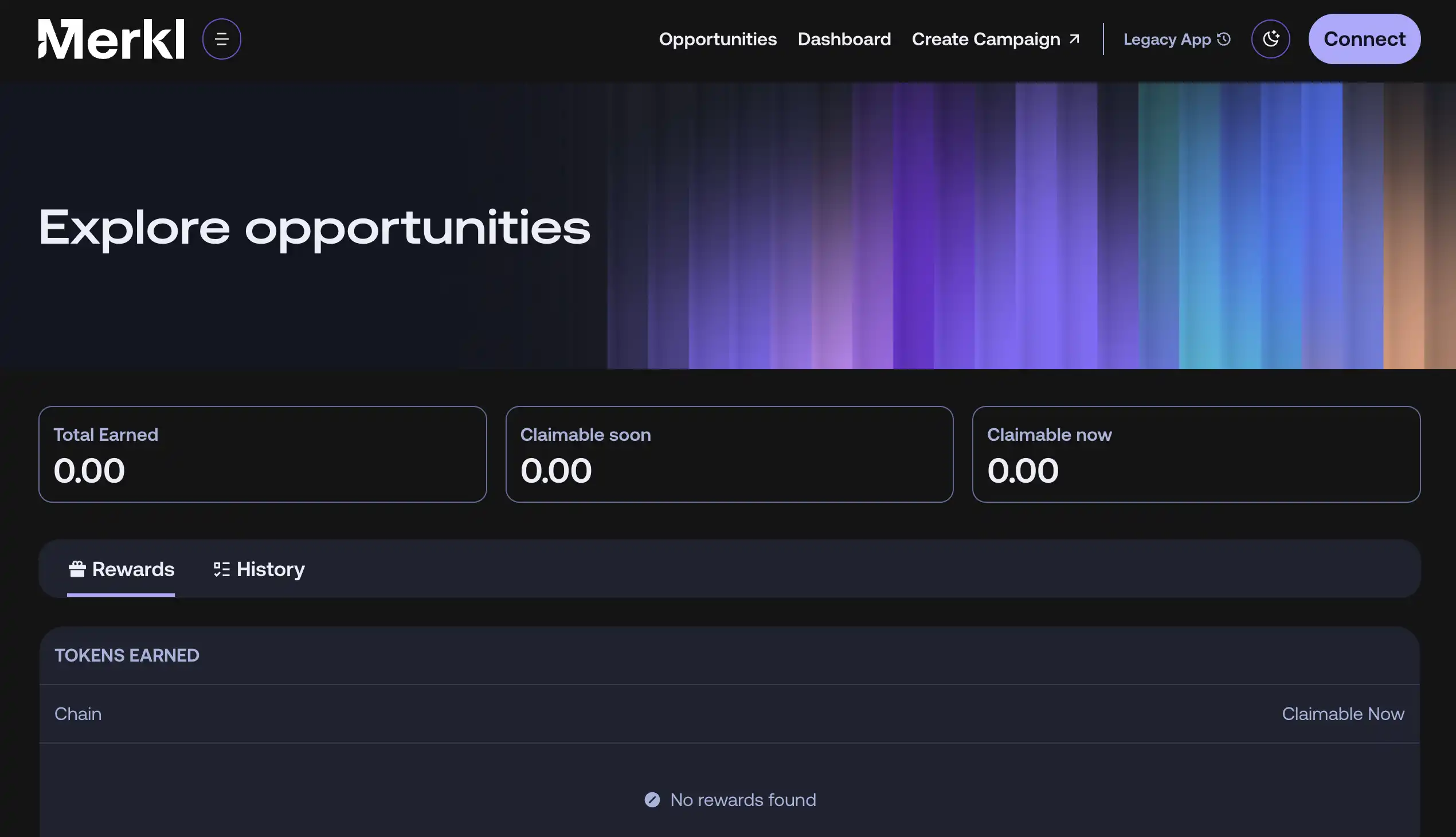

進入 Merkl 查看激勵池,這些激勵機制可能會隨著時間的推移而增加或減少,如果想要高效的挖$UNI 的話,需要隨時關注 12 個池子的獎勵變化。

為這些池子提供流動性,可以從任何界面向激勵池提供流動性,並獲得流動性活動獎勵。

在 Merkl 個人界面領取獎勵,用戶可以通過 Merkl 接口或任何連接到 Merkl API 的接口來領取獎勵。

總的來說,大部分的社區用戶並不看好這個提案,他們認為在各個方面來說對$UNI 持有者的權益都是有危害的,但對單純想要在其中挖$UNI 的散戶來說,需要小心其中可能發生的風險以及注意每兩週一次的流動性池獎勵變化。針對後續可能存在的我們將持續跟蹤報導。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Kula歡迎前埃塞俄比亞總理Tamrat Admassu來推動全球治理創新

Strategy以5.55億美元增加比特幣持倉,使總持倉達到538,200枚BTC

快訊 Strategy上週利用股票銷售籌集的資金購買了6,556枚比特幣。公司現在擁有538,200枚比特幣,總購買成本為364.7億美元。按當前價格計算,Strategy的比特幣價值約為468億美元,賬面利潤約為100億美元。

GSR協助消費品公司Upexi創建1億美元私人投資的SOL庫存

簡報 GSR主導1億美元的公開股票私人投資(PIPE),以幫助Upexi創建一個基於Solana的加密貨幣庫存。Upexi計劃累積SOL並持有其頭寸。

EPTUSDT 現已上架合約交易和交易BOT