穩定幣收益指南

穩定幣資產是加密市場從業者最熟悉但又最容易忽略的市場,理解清楚穩定幣的收益來源進而合理配置,方可在財務基石穩健的基礎之上更加從容的應對加密市場的不確定性風險。

作者:趙韜博-Jacob

近期加密市場乏善可陳,保守穩健的收益再次成為市場需求,因此結合自己近些年的投資心得及去年底對穩定幣領域的集中研究成果,談一談穩定幣收益這個古老但長青的話題。

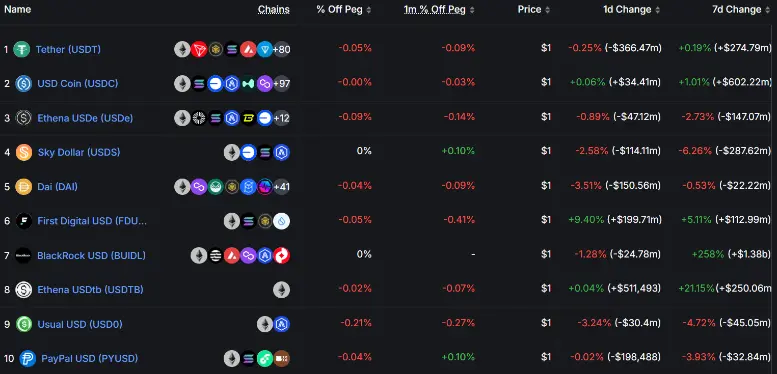

當前加密市場的穩定幣類別主要為以下幾大類:

- 有條件合規但市佔率最高的USDT: 應用場景足夠廣(交易所幣種交易對、加密行業公司發薪、真實國際貿易與線下支付場景),用戶寄希望於大而不能倒且Tether具有兜底能力。

- 與法幣1:1錨定的合規穩定幣: USDC有最多鏈及應用場景支持是真正的鏈上美元,而PayPal USD、BackRock USD等其他合規穩定幣的應用場景都有一定局限性。

- 超額抵押穩定幣: 以MakerDAO的DAI及其升級為Sky Protocol後的USDS為主;Liquity 的LUSD以0抵押借貸利率和110%的低質押率的微創新成為競品之一。

- 合成資產穩定幣: 本輪周期以現象級的Ethena的USDe最具有代表性。其資金費率套利獲取收益的模式亦是本文隨後會重點分析的穩定幣收益模式之一。

- 底層資產為美債的RWA項目穩定幣: 本輪周期以Usual的USD0和Ondo的USDY最具有代表性。而Usual的USD0++為美債提供流動性類似Lido之於ETH Staking具有創新性。

- 算法穩定幣: Terra的UST崩盤之後賽道基本被證偽,Luna缺乏真實價值支持代幣價格劇烈波動中在暴跌拋售再暴跌的死亡螺旋後脫鉤最終崩盤。FRAX集合算法穩定幣和超額抵押模式尚有一些應用場景,而其餘算法穩定幣已無市場影響力。

- 非美元穩定幣: 歐元穩定幣(Circle的EURC、Tether的EURT等)和其他法幣穩定幣(BRZ, ZCHF,圓幣HKDR等)目前對美元主導的穩定幣市場影響甚微,筆者曾經投資的某非美元超額抵押穩定幣項目已基本歸零,非美元穩定幣唯一的出路在於合規監管框架下的支付業務而非應用於原生加密社區。

穩定幣市值排行榜

數據來源:https://defillama.com/stablecoins

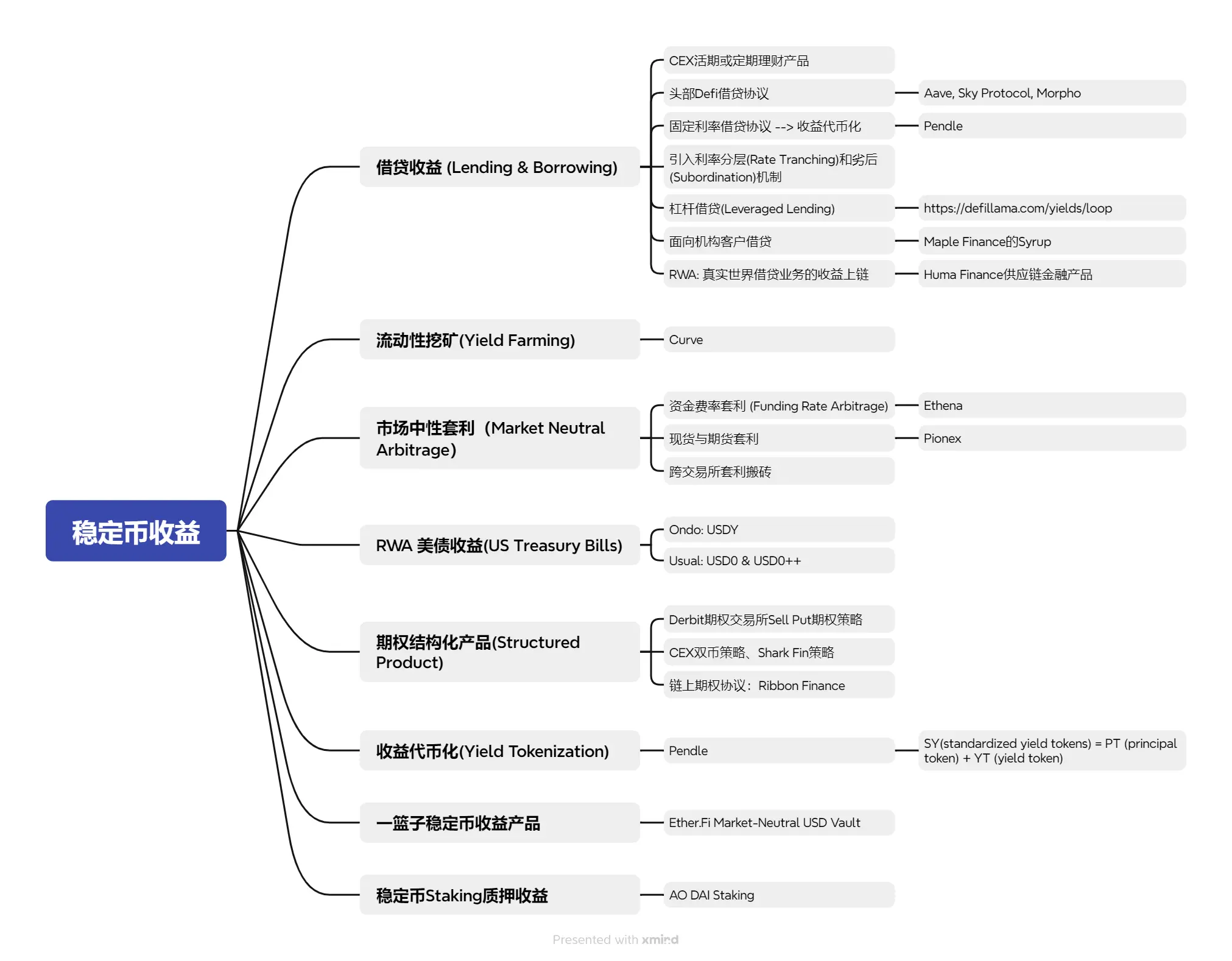

而目前通過穩定幣獲取收益的模式類別主要為以下幾大類,本文將進一步詳細分析每類收益:

一、穩定幣借貸 (Lending \& Borrowing) :

借貸作為最傳統的金融收益模式,其收益本質來源於借款人支付的利息,需要考慮平台或協議安全性、借款人違約概率及收益穩定性。目前市場上的穩定幣借貸產品:

- Cefi平台 以頭部交易所(Binance, Coinbase, OKX, Bybit)活期理財產品為主

- 頭部Defi協議以Aave, Sky Protocol(MakerDAO升級後品牌), Morpho Blue等為主。

經歷過周期考驗的頭部交易所的平台安全性和頭部Defi協議安全性較高,在行情上漲期由於借貸需求旺盛導致U活期收益很容易飆升到20%以上,但行情淡靜期普遍收益較低維系在2%-4%,因此活期借貸利率(Flexible Interest)的也是很直觀的市場活躍度指標。固定利率(Fixed Interest)借貸由於犧牲流動性因此大部分時間收益高於活期,但在市場活躍期亦無法捕獲活期收益的飆升。

此外,在整體的穩定幣借貸市場從存在部分微創新,包括:

- 固定利率借貸Defi協議 :本輪周期極具代表性的Pendle協議,始於固定利率借貸而成於收益代幣化,本文後續將詳細介紹;而Notional Finance、Element Finance等早期固定利率Defi項目雖未成功跑出但其設計理念值得參考。

- 在借貸中引入利率分層機制(Rate Tranching) 和劣後(Subordination) 機制;

- 提供槓桿借貸(Leveraged Lending) 的Defi協議;

- 面向機構客戶 的Defi借貸協議,例如Maple Finance的Syrup收益源自機構借貸。

- RWA將真實世界借貸業務的收益上鏈,例如Huma Finance的鏈上供應鏈金融產品。

總之,借貸業務作為最傳統的金融收益模式通俗易懂,承載最大資金體量將繼續是最主要的穩定幣收益模式。

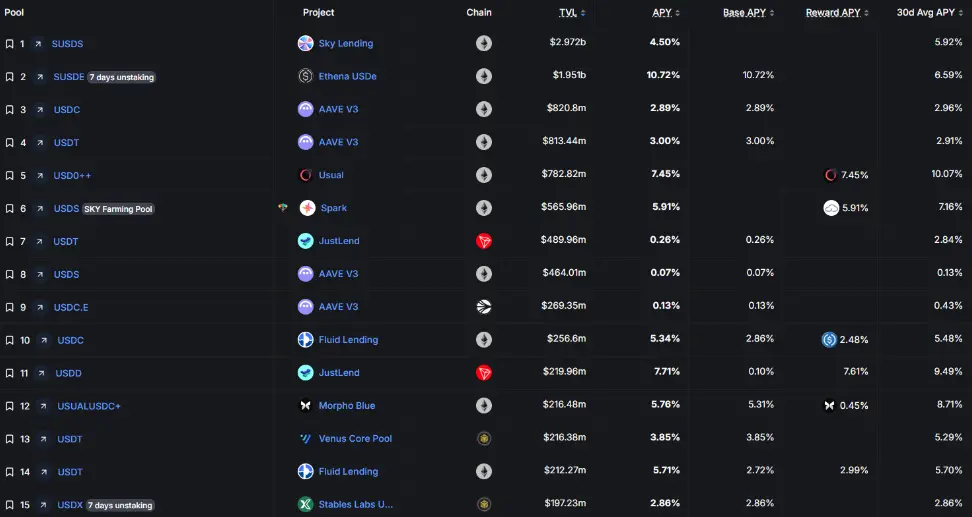

二、流動性挖礦(Yield Farming)收益 :

以Curve為代表,其收益來源於AMM交易分給LP的手續費及代幣獎勵。Curve作為穩定幣DEX平台的聖杯,成為Curve Pools中支持的穩定幣成為衡量新穩定幣在行業採用度的重要指標。Curve挖礦的優勢在於安全性極高而不足在於收益過低缺乏吸引性(0-2%),如果非大額且長期資金參與Curve的流動性挖礦可能收益甚至無法覆蓋交易Gas Fee。

而Uniswap的穩定幣池交易對面臨相同問題,Uniswap的非穩定幣交易對存在流動性挖礦虧損可能性,而其他規模較小DEX的穩定幣池交易對即便收益較高依然有Rug Pull顧慮,皆不符合穩定幣理財謹慎穩健的原則。我們可以看到目前Defi穩定幣池依然以借貸模式為主,Curve最經典的3Pool(DAI USDT USDC)僅為TVL排名前二十。

穩定幣池TVL排行榜

來源: https://defillama.com/yields?token=ALL_USD_STABLES

三、市場中性套利收益:

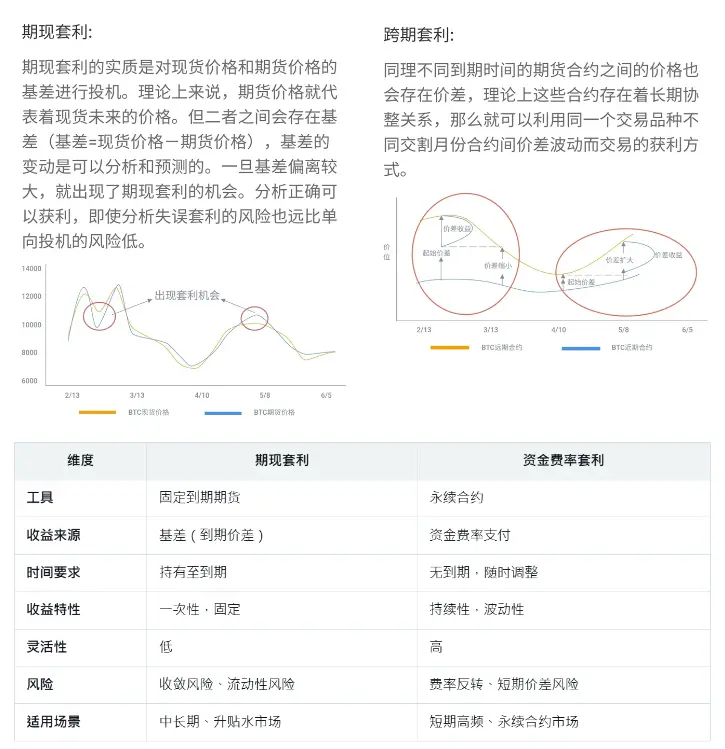

市場中性的套利策略一直長期廣泛的應用於專業交易機構中,通過同時持有多頭(Long)和空頭(Short)頭寸,使投資組合的淨市場暴露(Net Exposure)接近於零。具體於Crypto的主要為:

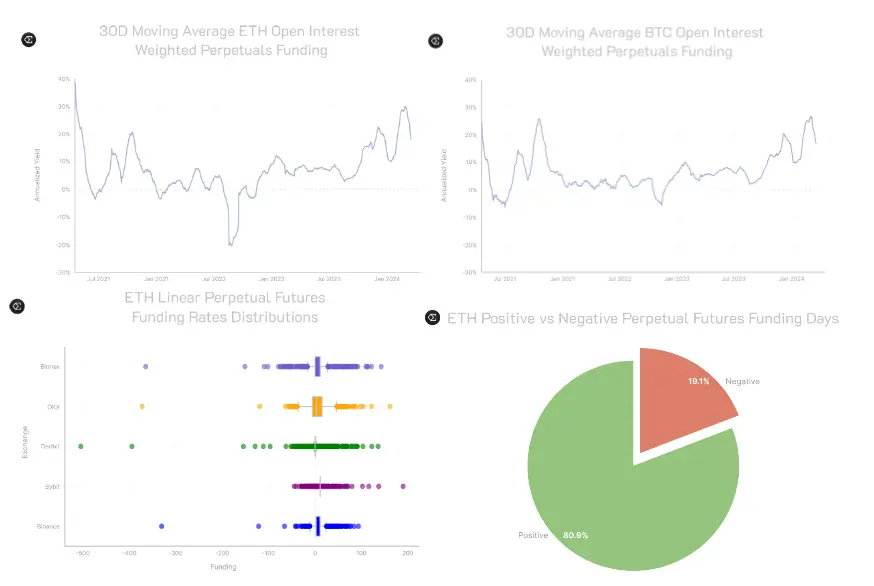

- 資金費率套利(Funding Rate Arbitrage) :永續合約(Perpetual Futures)沒有到期日,其價格通過資金費率(Funding Rate)機制與現貨價格保持一致。資金費率需要定期支付,縮短現貨與永續合約的短期價差。

- 當永續合約價格高於現貨價格(升水),多頭支付空頭,資金費率為正。

- 當永續合約價格低於現貨價格(貼水),空頭支付多頭,資金費率為負。

- 歷史回撤數據,資金費率為正的的概率長期大於資金費率為負的概率。因此收益來源主要是正資金費率場景下現貨買入,永續合約賣空,收取多頭支付的費用。

- 現貨與期貨套利(Cash-and-Carry Arbitrage) :期現套利利用現貨市場(Spot)和到期期貨市場(Futures)之間的價格差異,通過對沖頭寸鎖定利潤。核心概念為"基差"(Basis)即到期期貨價格與現貨價格的差額。通常在升水(Contango,期貨價格高於現貨)或貼水(Backwardation,期貨價格低於現貨)市場中操作。期現套利 適合資金量較大、能接受鎖定期且看好基差收斂的投資者,常見於傳統金融思維的交易者。

- 跨交易所搬磚套利 :在不同交易所間利用價格差異構建中性頭寸,是Crypto行業早期主流套利方式,但目前主流交易對在不同交易所間的價差已經極低,需要依賴於自動化搬磚腳本且更加適合高波動市場及小市值幣中,散戶參與門檻高,可參考Hummingbot平台。

- 此外市場上存在著三角套利、跨鏈套利、跨池套利 等套利模式本文不做額外延展。

市場中性的套利策略,由於其專業度極高大部分受眾限於專業投資者。而本輪周期Ethena的出現,將"資金費率套利(Funding Rate Arbitrage)"這一成熟模式搬至鏈上,普通零售用戶可參與。

用戶在Ethena協議存入stETH會Mint收到等值的USDe代幣,與此同時在中心化交易所開等值的空單對沖賺取正向資金費率,依照歷史統計數據80%以上時間為正向資金費率而負資金費率場景下Ethena會通過儲備金彌補虧損;Ethena協議65%以上的收入對沖資金費率此外亦有部分以太坊Staking、鏈上或交易所借貸收益(35%)作為補充收益;此外,用戶資產托管到第三方托管機構OES(Off Exchange Settlement)並定期出具審計報告,有效隔離了交易所平台風險。

之於Ethena風險的思考,除去交易所平台與托管機構事故、智能合約安全問題或錨定資產脫鉤等項目方不可控因素,更重要的核心點在於"長期負資金費率場景下的虧損且協議預留資金無法覆蓋",根據歷史數據的回撤我們可以理解為概率較低,即便發生也意味著業內普遍適用的"資金費率套利"交易策略失效。因此,在團隊不作惡的前提下,Ethena協議並不會出現Terra算法穩定幣的死亡螺旋模式,而有可能出現的是由代幣補貼的高收益率逐漸下降回歸至正常套利收益範圍。

與此同時,我們不得不承認Ethena做了最大程度的數據透明度,在官網可以清晰的查詢到歷史收益、資金費率、不同交易所的頭寸以及每月托管審計報告,優於市場上其他資金費率套利產品。

除去Ethena的"資金費率套利"模式,Pionex交易所亦有"期限套利"模式的穩定幣理財產品。令人遺憾的是,除去Ethena外,目前市場上並未看到太多零售客戶可低門檻參與的市場中性套利產品。

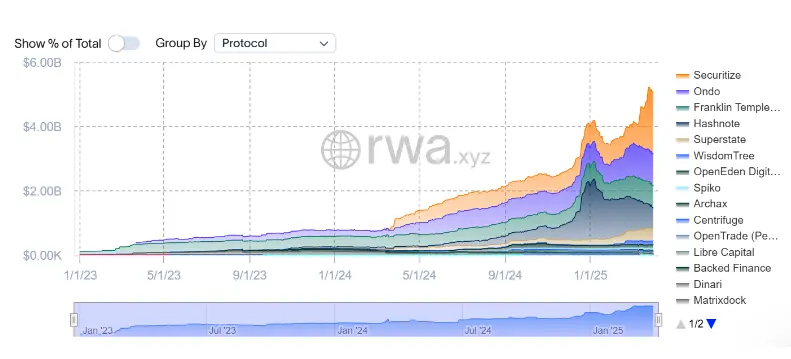

四、美債收益 RWA 項目(US Treasury Bills)

美聯儲2022-2023年的加息周期將美元利率推至5%以上,即便當下已轉向逐步減息但4%以上的美元利率在傳統金融行業依然是難得的兼顧高安全性與較高收益的資產標的。RWA業務具有高合規要求和重運營模式,美債作為高成交量的標準化標的是為數不多業務邏輯成立的RWA產品。

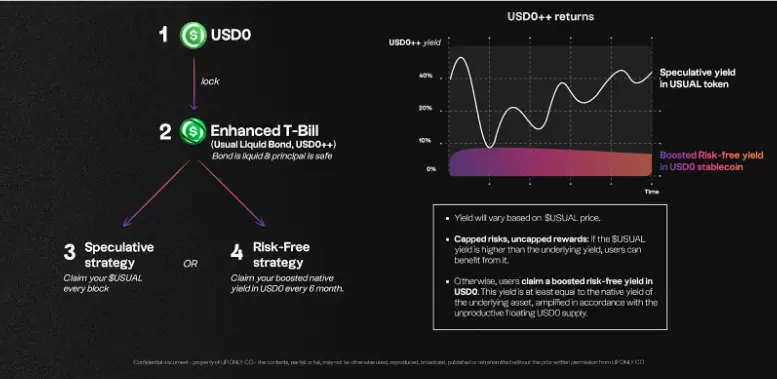

以美債為底層資產的Ondo,其USDY面向非美國通用零售客戶、OUSG面向美國機構合資格客戶收益均為4.25%,在多鏈支持和生態應用上屬於RWA賽道一哥,但在監管合規層面相比Franklin Templeton推出的FOBXX和BlackRock的BUIDL略有不足;而在本輪周期中異軍突起的Usual協議,在一籃子美債作為底層資產的 USD0之上,增加了流動性代幣USD0++,類似於Lido之於以太坊質押,為4年期鎖定的美債提供了流動性,並且可參與穩定幣流動性挖礦或借貸池獲取額外收益。

需要特別指出的是,大部分美債RWA項目收益穩定在4%左右,而Usual穩定幣池的較高收益主要源於Usual代幣補貼、Pills (Point)激勵、流動性挖礦等偏投機性的額外收益不具有可持續性,作為與Defi生態最完備的美債RWA項目,在未來依然面臨收益緩慢下降但不至於暴雷的風險。

雖然2025年初USD0++的贖回機制調整導致的價格脫鉤和拋售事件,根源在於其債券屬性與市場預期的錯位疊加治理失誤,但其流動性設計機制作為行業創新依然值得其他美債RWA項目借鑒。

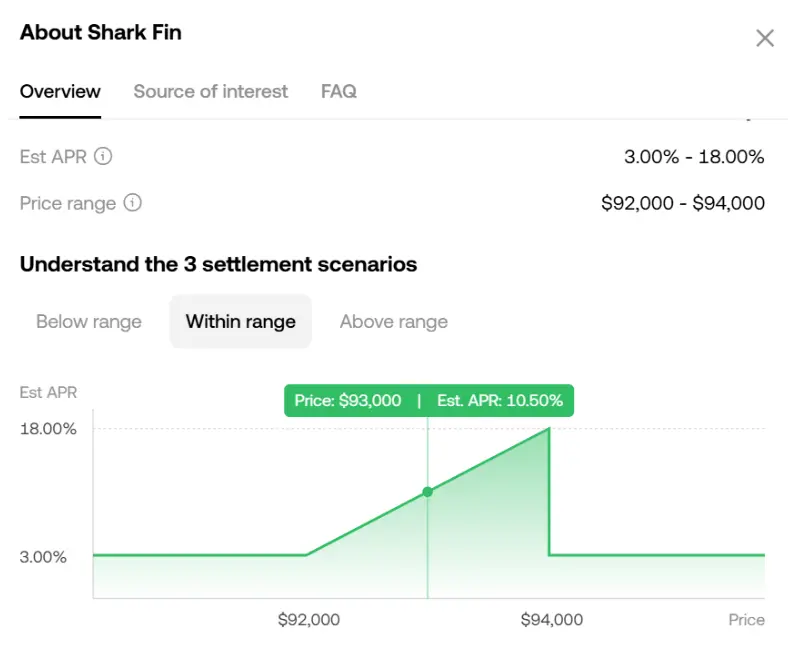

五、期權結構化產品(Structured Product)

目前在大部分中心化交易所流行的結構化產品及雙幣策略,源於期權交易裡"賣期權賺保費"的Sell Put或Sell Call策略。U本位的穩定幣主要為Sell Put策略,收益源於期權買方支付的期權金,即賺取穩定USDT期權金或以更低的目標價格購買到BTC或ETH。

在實操實踐中,賣期權策略更加適合於區間震盪行情,Sell Put目標價為震盪區間下限、Sell Call目標價為震盪區間上限;對於單邊上漲行情,期權金收益有限容易踏空而選擇Buy Call更為合適;對於單邊下跌行情,Sell Put容易成為買在半山腰後持續虧損的狀態。對於賣期權交易的新手,容易陷入追求短期"高期權金收益"陷阱而忽視幣價大幅下跌帶來的風險敞口,但將目標價設置過低,期權金收益率又缺乏足夠的吸引力。結合筆者多年的期權交易,Sell Put策略主要在市場下跌恐慌情緒彌漫時設置更低的買入目標價操作以賺取高期權金收益,而市場上漲期選擇交易所活期借貸收益率更為可觀。

至於近期OKX等交易所流行的Shark Fin本金保護策略,採用Bear Call Spread策略(Sell Call 收取期權金 + 更高行權價 Buy Call 限制上漲幅度)+ Bull Put Spread(Sell Put 收取期權金 + 更低行權價Buy Put限制下跌幅度),令到整個期權組合在區間內賺取期權金收益,在區間外買入與賣出期權互相對沖無額外收益,對於注重本金安全又不追求期權金或幣本位收益最大化的用戶來說不失為一種合適的U本位理財方案。

鏈上期權的成熟度有待開發,Ribbon Finance曾經上一輪周期成為最頭部期權金庫協議,Opyn和Lyra Finance等頭部鏈上期權交易平台亦可手動交易期權金策略,奈何當下已經風光不再。

六、收益代幣化 (Yield Tokenization)

本輪周期極具代表性的Pendle協議,始於2020年的固定利率借貸而成於2024年的收益代幣化,通過將收益資產拆分為不同的組成部分,讓用戶能夠鎖定固定收益、投機未來收益或對沖收益風險。

- 標準化收益代幣 SY(standardized yield tokens) 可拆分為主體代幣PT和收益代幣YT

- PT(Principal Token):代表底層資產的本金部分,到期時可按 1:1 贖回基礎資產。

- YT(Yield Token):代表未來收益部分,隨時間遞減,到期後價值歸零。

Pendle的交易策略主要為:

- 固定收益:持有 PT 到期可獲得固定收益,適合風險厭惡者。

- 收益投機:購買 YT 押注未來收益上升,適合風險偏好者。

- 對沖風險:賣出 YT 鎖定當前收益,規避市場下跌風險。

- 流動性提供:用戶可將 PT 和 YT 存入流動性池,賺取交易費和 PENDLE 獎勵。

目前其主推的穩定幣池,除了底層資產原生收益外亦疊加了YT投機收益、LP收益、Pendle代幣激勵、Points等激勵措施令其總體收益率可觀。美中不足之一就是Pendle的高收益池普遍期限較中短期,無法像Staking或流動性挖礦或借貸池一樣一次操作一勞永逸,需要經常性的鏈上操作更換收益池。

七、一籃子穩定幣收益產品:

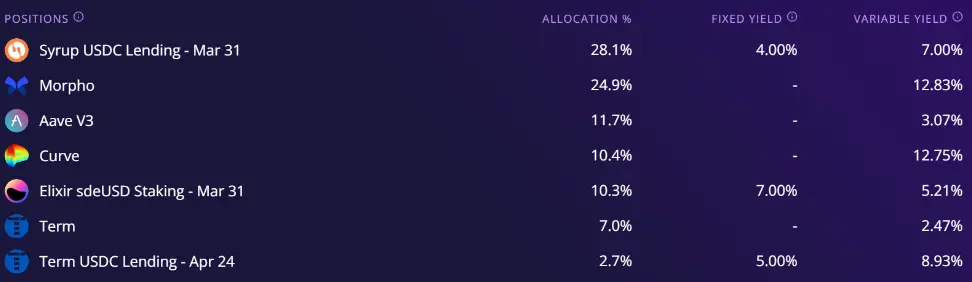

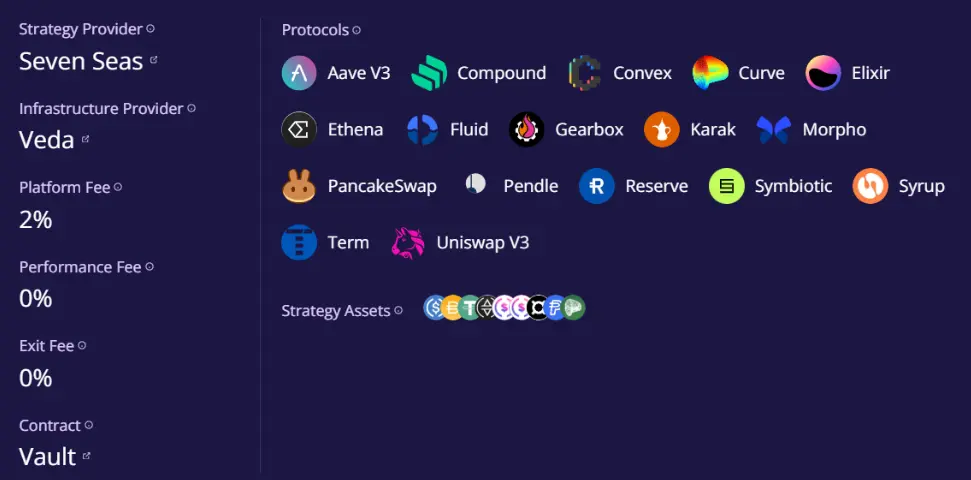

Ether.Fi作為Liquid Restaking的頭部協議,在Restaking賽道進入飽和下行趨勢後,積極擁抱變化產品轉型推出了在BTC、ETH和穩定幣的諸多收益產品,持續保持了其全Defi行業領先地位。

而在其穩定幣Market-Neutral USD池中,其以主動管理基金的形式為用戶提供借貸生息(Syrup, Morpho, Aave)、流動性挖礦(Curve)、資金費率套利(Ethena)、收益代幣化(Pendle)等一籃子穩定幣收益產品。對於追求穩定鏈上收益、資金體量不足且不願頻繁操作的用戶來說,不失為一種兼顧高收益與分散風險的方法。

八、穩定幣 Staking 质押收益:

穩定幣資產並非ETH等POS公鏈具有Staking屬性,然而Arweave團隊推出的AO網絡在代幣Fair Launch發行模式上接受了stETH和DAI的鏈上質押,且DAI的質押具有最高的AO收益資金效率。我們可將此類穩定幣質押模式歸為另類穩定幣收益模式,即確保DAI資產安全的前提下賺取額外的AO代幣獎勵以小博大,而其核心風險在AO網絡發展及代幣價格的不確定性。

綜上所述,我們將當前加密市場上主流的穩定幣收益模式總結如上表。穩定幣資產是加密市場從業者最熟悉但又最容易忽略的市場,理解清楚穩定幣的收益來源進而合理配置,方可在財務基石穩健的基礎之上更加從容的應對加密市場的不確定性風險。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

美國立法者尋求加速加密貨幣立法,司法部執法力度減弱

快速摘要 在新一屆國會中,立法者正迅速推動通過穩定幣法案和市場結構法案。週三,一些民主黨人對司法部關閉其加密貨幣訴訟部門的舉措表示擔憂

Galaxy Digital 赴美掛牌獲 SEC 放行,最快 5 月登陸那斯達克

「8% 回檔幅度」藏利多?Grayscale:比特幣中期看漲、今年有望再衝新高

MICA Daily|美國正式開始加徵關稅,比特幣跌破 7.5 萬美元