市场反弹结束,下一个利好是特朗普炒掉鲍威尔?

本文从市场现状出发,分析这一可能性,深入探讨法律、程序和市场影响,揭示特朗普与美联储的博弈。

作者:Luke,火星财经

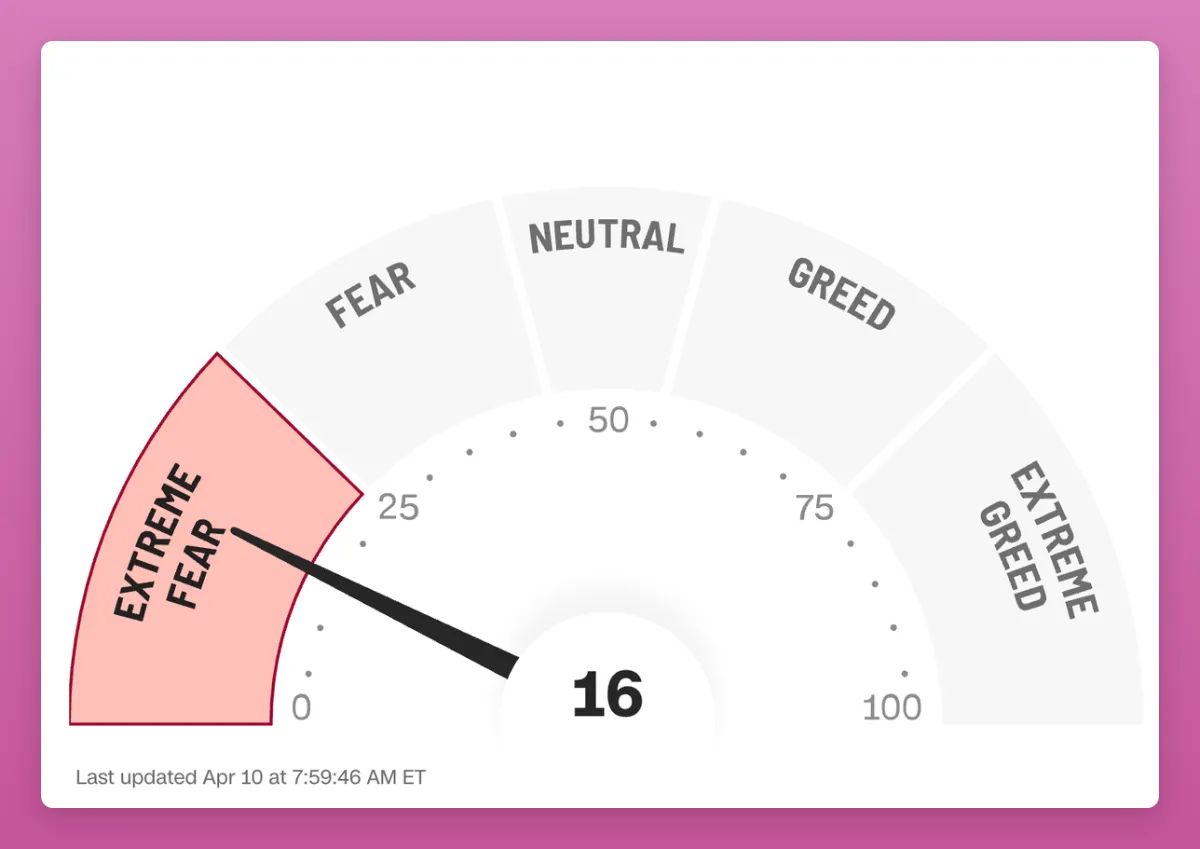

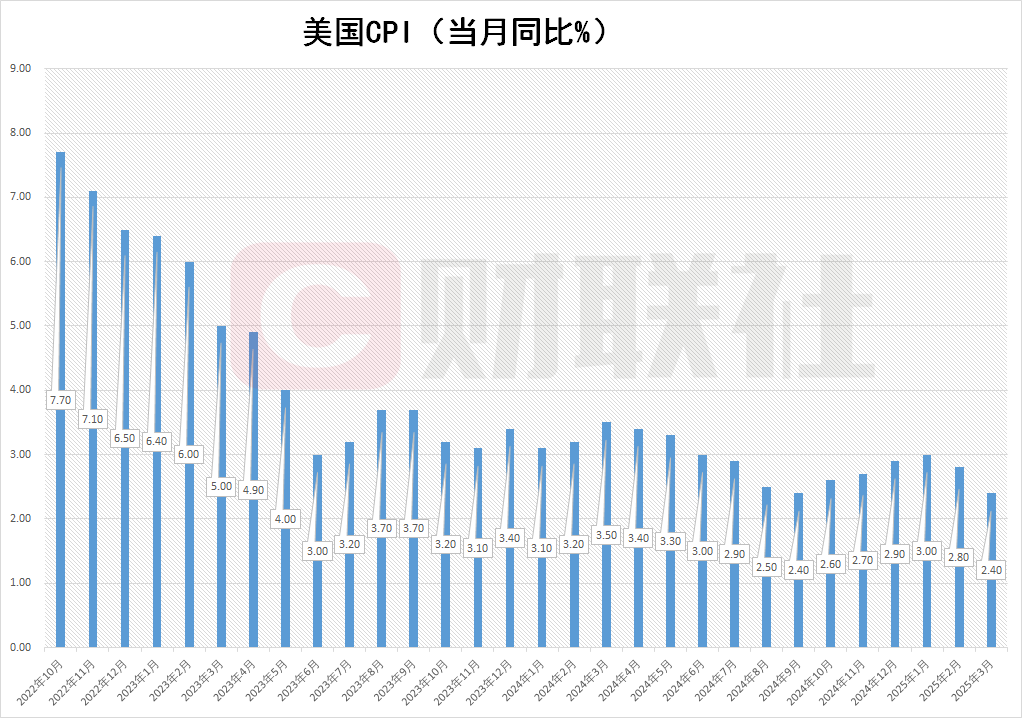

美国金融市场正经历剧烈动荡。3 月 CPI 数据意外显示通胀降温,核心 CPI 同比增速创四年来最低,环比五年来首次下降。然而,特朗普政府高关税政策的威胁迅速掩盖了这一利好,引发贸易战升级的担忧。美股、美元和加密货币遭遇抛售,避险资产黄金、日元和瑞郎强势上涨。在市场恐慌中,一个大胆猜测浮现:特朗普炒掉美联储主席鲍威尔,会成为救市的关键吗?本文从市场现状出发,分析这一可能性,深入探讨法律、程序和市场影响,揭示特朗普与美联储的博弈。

CPI 利好被关税战掩盖,市场再次恐慌

3 月美国 CPI 数据本应为市场注入信心。核心 CPI 同比增速跌至四年来最低,环比下降更是五年来首次,暗示通胀压力缓解。然而,特朗普对华 145% 关税及对墨西哥、加拿大的高关税威胁,点燃了全球贸易战恐慌。关税可能推高物价的预期迅速压倒利好,投资者转向避险。

周四,美股三大指数未能延续周三反弹,标普 500 盘中一度跌超 6%,逼近熔断线,收盘跌 3.46%。科技股领跌,特斯拉下挫超 7%。加密货币市场同样低迷,比特币跌 5.2%,以太坊重挫 11.7%。美元指数创 2022 年以来最大单日跌幅,盘中下跌超 2%。避险货币瑞郎兑美元涨近 4%,创 2015 年最大盘中涨幅;日元同步反弹。黄金表现抢眼,现货金盘中突破 3170 美元,创历史新高,涨幅约 3%。

债券市场反映了复杂情绪。十年期美债收益率一度涨超 10 个基点,显示通胀预期升温。CPI 数据公布后,两年期美债收益率跳水超 10 个基点,短端收益率回落。市场动荡源于关税战的双重威胁:推高物价和拖累增长。这使得美联储政策备受关注,而特朗普与鲍威尔的矛盾成为市场焦点。

炒掉鲍威尔能救市吗?

市场低迷中,特朗普炒掉鲍威尔被一些投资者视为潜在转机。设想是:若鲍威尔被替换为倾向宽松的主席,美联储可能快速降息,缓解高利率对股市和加密货币的压力。若关税战推高美元,新主席可能配合汇率干预,提振出口竞争力。这种预期在降息渴望下颇具吸引力。

然而,现实远非如此简单。解雇鲍威尔可能动摇美联储独立性,引发市场剧烈波动。新主席未必完全顺从特朗普,历史上主席更替常伴随不确定性,而非即刻利好。此外,关税引发的通胀压力可能限制降息空间。炒掉鲍威尔是否真能成为「救市灵药」,需从法律和程序角度深入剖析。

特朗普与美联储的恩怨:为何水火不容?

特朗普与美联储的冲突是一场赤裸裸的政治对决,核心在于他坚信美联储在鲍威尔领导下有意「配合拜登、针对自己」。这种感知不仅源于政策分歧,更深深植根于特朗普对政治忠诚的执着和对「建制派」操控的怀疑。

特朗普眼中的「偏袒」证据

特朗普反复指责美联储在拜登任期内「过于配合」。2021-2022 年,美联储维持低利率以支持疫情后复苏,恰逢拜登推动大规模刺激计划,特朗普将其解读为对民主党议程的「暗中助力」。反观其任期,鲍威尔自 2018 年起逐步加息,2023-2024 年又因通胀高企保持高利率,特朗普认为这直接削弱了他的经济增长承诺和贸易战攻势。他在 2024 年竞选集会上多次宣称:「鲍威尔对拜登言听计从,却对我搞破坏。」这种叙事虽缺乏直接证据,却迎合了其支持者对「深层国家」的不信任,强化了特朗普作为体制挑战者的形象。

美联储的「政治动机」假象

从政治立场看,美联储的独立性本身就是特朗普的靶子。鲍威尔强调决策基于数据,但特朗普将其视为「政治伪装」。他认为,美联储作为华盛顿建制派的一部分,天生倾向于维护民主党偏好的稳定主义,而非支持其激进的「美国优先」变革。例如,鲍威尔在拜登任期初对通胀的宽容被特朗普解读为「给民主党放水」,而对其任期内的高利率则被视为「故意掣肘」。这种认知偏差源于特朗普对忠诚的极高要求:任何不完全配合的机构都被贴上「敌对」标签。

历史背景的放大效应

特朗普的怀疑并非空穴来风。美联储历史上与共和党总统的摩擦并不少见,如里根时期对沃克尔的批评。但特朗普的处境更特殊:他以「反建制」姿态上台,视美联储为精英阶层的象征。鲍威尔由特朗普提名,却未展现预期忠诚,反而在公开场合多次强调独立性,2023 年甚至暗示不会因白宫压力调整政策。这种「背叛」感让特朗普确信,鲍威尔领导的联储有意站在其政治对立面,延续了民主党「温和派」的路线。

选民共鸣的催化

特朗普将美联储塑造成「反民意」的官僚机器,点燃了基层选民对精英机构的怒火。他宣称鲍威尔「让工人和企业受苦」,将高利率归咎为「对普通美国人的背叛」。这种政治修辞不仅强化了其「斗士」形象,也掩盖了美联储独立性的复杂性,进一步固化了「针对特朗普」的叙事。

特朗普的解雇企图与历史先例

特朗普对鲍威尔的不满早已公开。2024 年竞选期间,他多次扬言要解雇鲍威尔。2 月,他称鲍威尔「误判通胀」,威胁「若不听话就炒了他」。7 月,他表示美联储主席应「像顾问一样」听命。这些言论曾引发美元和美债收益率波动,显示市场对其意图的敏感。

特朗普的行动不止于口头。4 月 9 日,最高法院首席大法官罗伯茨签署命令,暂时允许特朗普解雇 NLRB 和 MSPB 成员,暂停下级法院(哥伦比亚特区巡回上诉法院)的恢复职务裁决,要求相关方在 4 月 15 日前回应。此案挑战《汉弗莱执行人》先例,意在扩大总统对独立机构的控制。若成功,可能为解雇鲍威尔打开法律缺口。特朗普第一任期曾尝试干预美联储,施压降息并提名亲信进入理事会,均未完全得逞,显示其长期目标是重塑行政权力。

特朗普能否炒掉鲍威尔,取决于法律、程序和市场三重因素,以下逐一分析。

1. 法律约束与最高法院的关键角色

《汉弗莱执行人》规定,独立机构领导人只能因「正当理由」(如渎职)被解雇。《联邦储备法》为美联储主席提供类似保护,鲍威尔任期至 2026 年 5 月。特朗普的最高法院请求主张,NLRB 等机构行使「实质性行政权力」,不应受免职保护。他可能对美联储提出类似论点,称货币政策影响深远,主席应受总统直接控制。

最高法院近年倾向于扩大总统权力。2020 年 Seila Law 案裁定,单一领导的 CFPB 主任免职保护违宪;2021 年 Collins 案进一步限缩保护。但美联储由七人理事会管理,符合《汉弗莱执行人》的「多成员专家委员会」标准,其独立性更难撼动。4 月 9 日的临时命令显示法院对特朗普诉求持开放态度,但最终裁决(预计 2025 年夏)可能仅针对 NLRB/MSPB,未必涵盖美联储。

若《汉弗莱执行人》被推翻,特朗普可能以政策分歧为由解雇鲍威尔,但需证明「正当理由」。鲍威尔以数据驱动的立场难以被指渎职,若被解雇,他可能提起诉讼,拖延进程。

2. 程序与政治阻力

解雇鲍威尔后,特朗普需提名新主席并经参议院确认。共和党控制参议院,但温和派可能反对激进人选,提名过程或耗时数月。过渡期内,副主席或理事暂代主席,政策可能延续现状,削弱特朗普预期效果。

政治上,炒掉鲍威尔可能引发党内分歧。部分共和党人支持美联储独立性,担心干预引发经济动荡。鲍威尔在金融界颇受信任,其被解雇可能触发舆论反弹。国际上,美联储独立性受损可能削弱美元信誉,影响资本流入。

3. 市场与经济后果

解雇鲍威尔可能引发短期市场震荡。美元可能因独立性担忧下跌,股市或因降息预期短暂上涨,但美债收益率可能因通胀预期攀升。长期看,货币政策若受政治干预,可能导致通胀失控,损害经济稳定。关税战加剧通胀压力,新主席若配合降息或汇率干预,可能缓解美元高估,但通胀风险将放大。

4. 可能性评估

- 高可能性(25%):最高法院推翻《汉弗莱执行人》,特朗普尝试解雇鲍威尔,但诉讼和参议院阻力可能受阻。

- 中等可能性(55%):法院限缩免职保护,特朗普施压鲍威尔辞职,但直接解雇难度大。

- 低可能性(20%):法院维持现状,特朗普只能通过提名理事间接影响美联储。

结语

美股与加密货币在通胀降温和关税战夹击下陷入低谷,避险资产成为资金避风港。特朗普炒掉鲍威尔被视为潜在利好,但法律和程序障碍使其前景复杂。最高法院的裁决将决定总统对独立机构的控制权,鲍威尔的去留则取决于特朗普的策略和市场反应。短期内,市场将在不确定性中挣扎,炒掉鲍威尔能否扭转颓势,仍需时间验证。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

美元和美债再现大跌,这是市场对特朗普最严重的警告

Fartcoin逆市暴涨200%,加密市场进入”荒诞对冲”时代?

特朗普关税暂缓,梳理加密市场90天窗口期的投资机遇

“特朗普推迟90天加征关税的决定缓解了市场压力,因此我认为各项目方将会抓紧利用这个窗口期,进行推出代币、主网上线等动作。”