Từ việc gây quỹ điên rồ đến không có cách nào để rút tiền, các nhà đầu tư mạo hiểm tiền điện tử đang trải qua những gì?

Gần đây, có một hiện tượng trong lĩnh vực đầu tư tiền điện tử VC khi các bên tham gia dự án không phát hành coin cho nhà đầu tư theo thỏa thuận đầu tư ban đầu. Đằng sau điều này là những quy tắc bất thành văn của Binance, một sàn giao dịch hàng đầu, khiến các bên tham gia dự án trở nên yếu thế trước sàn giao dịch và quyền của các nhà đầu tư bị hạn chế.

Tiêu đề gốc: "Crypto VC đang lo ngại về thanh khoản: sự mất cân bằng đang âm thầm diễn ra"

Nguồn gốc: ChandlerZ, Foresight News

Đối tác Dashan của Waterdrop Capital đã thừa nhận trong một bài đăng gần đây trên Space rằng bốn dự án mà anh đầu tư gần đây đều đã được niêm yết trên Binance, nhưng không có dự án nào trong số đó phát hành token cho các nhà đầu tư theo thỏa thuận đầu tư ban đầu. Mặc dù các điều khoản phát hành tiền được ghi rõ ràng trong hợp đồng, nhưng thỏa thuận có thể được sửa đổi tùy ý sau khi dự án đi vào hoạt động và các nhà đầu tư khó có thể thực hiện bất kỳ biện pháp đối phó hiệu quả nào.

Ông cho biết việc thay đổi thỏa thuận không phải là ý định của bên dự án mà là quy định bất thành văn của Binance. Do đó, anh không đổ lỗi cho bên dự án, vì họ cũng yếu thế trước Binance. Chiến lược hiện tại rất rõ ràng, đó là thuyết phục và giúp các bên tham gia dự án thực sự chất lượng cao không phát hành tiền điện tử mà trực tiếp niêm yết và chuyển sang một thị trường tương đối sạch và được quản lý để phản ánh giá trị của chính họ.

Quyền bảo vệ dựa trên hợp đồng trong các khoản đầu tư VC truyền thống không có cùng lực ràng buộc thực tế trong cấu trúc đầu tư mã thông báo tiền điện tử. Vì các quy tắc lưu thông của token sau khi ra mắt đều do các sàn giao dịch chi phối nên việc phân bổ tài sản trên chuỗi không phải chịu các ràng buộc trực tiếp của hệ thống pháp lý truyền thống và các thỏa thuận đầu tư thường mất khả năng thực thi tại các thời điểm quan trọng. Trong môi trường thị trường hiện tại, việc một dự án có thể tiếp cận được các sàn giao dịch hàng đầu hay không có liên quan trực tiếp đến sự tồn tại chung của dự án đó và tầm quan trọng của các điều khoản trong thỏa thuận bị gạt ra ngoài lề so với lợi ích thực tế. Để có thể trực tuyến, chủ sở hữu dự án phải hợp tác với sàn giao dịch để thiết kế lại nhịp độ phát hành, quy tắc khóa, tỷ lệ mã thông báo, v.v. Các nhà đầu tư không có quyền quản trị trên chuỗi và quyền phát biểu trong quá trình lưu hành nên thực tế đang ở thế bất lợi về quyền lực.

Tuyên bố này cho thấy một cuộc khủng hoảng sâu sắc mà hệ thống đầu tư VC tiền điện tử hiện tại đang phải đối mặt, cụ thể là một tình thế tiến thoái lưỡng nan trong đó hiệu quả hợp đồng, kiểm soát thanh khoản và cơ chế thoát hiểm hoàn toàn không hoạt động.

Cán cân quyền lực đang nghiêng: mối quan hệ mới giữa VC, dự án và sàn giao dịch

Trong vài năm phát triển của ngành, mô hình với "xây dựng câu chuyện dự án - nhiều vòng tài trợ VC - sự kiện tạo mã thông báo sàn giao dịch hàng đầu (TGE)/niêm yết" làm mô hình chính đã dần trở thành xu hướng chính. Đặc điểm của mô hình này là dự án dựa vào việc bơm vốn, kết hợp nguồn lực và xác nhận uy tín từ các tổ chức VC chuyên nghiệp trong giai đoạn đầu và hoàn tất việc tài trợ thông qua việc định giá tăng dần. Mục tiêu cuối cùng thường là đạt được đợt phát hành và lưu hành ban đầu các mã thông báo trên các sàn giao dịch tập trung lớn, cung cấp kênh thoát vốn cho các nhà đầu tư ban đầu.

Trong các thị trường tăng giá trước đây, các nhà đầu tư mạo hiểm tiền điện tử, với tư cách là nguồn lực cốt lõi, đã kiểm soát hoạt động tài trợ ban đầu và thiết kế phát hành tiền xu. Quá trình này đóng vai trò quan trọng trong việc thúc đẩy sự mở rộng nhanh chóng của ngành và ươm tạo dự án. Trong thị trường tăng giá gần đây nhất, tình trạng của các bên tham gia dự án đã được cải thiện, nhưng các VC vẫn có sự thống trị nhất định do có nguồn vốn lớn và khả năng thanh khoản như Launchpad.

Tuy nhiên, khi thị trường bước vào chu kỳ điều chỉnh mới, tính thanh khoản của các dự án bắt chước cạn kiệt và cơ cấu quan tâm giữa nhà đầu tư và các bên tham gia dự án cũng thay đổi theo. Sức mạnh của các sàn giao dịch đã tăng lên chưa từng thấy và chúng đã trở thành những đơn vị kiểm soát tuyệt đối việc chuyển đổi thanh khoản. Các liên kết chính như phê duyệt trực tuyến, phân phối mã thông báo và chiến lược lưu thông đều tập trung trong tay các sàn giao dịch, khiến các bên tham gia dự án ở vị thế cực kỳ yếu trong các cuộc đàm phán. Ngay cả khi đã ký kết được thỏa thuận đầu tư chi tiết, bên dự án cũng khó có thể từ chối việc điều chỉnh các điều kiện lưu thông do sàn giao dịch đề xuất và cuối cùng họ phải vi phạm thỏa thuận ban đầu với các nhà đầu tư.

Các sàn giao dịch đã trở thành đơn vị kiểm soát các nguồn tài nguyên khan hiếm, các VC dần bị gạt ra ngoài lề và khả năng kiểm soát thực tế của họ đã bị giảm đi đáng kể.

“Thế tiến thoái lưỡng nan của tù nhân” trong bối cảnh thắt chặt thanh khoản

Những khó khăn hiện tại mà “tiền VC” phải đối mặt không phải do một yếu tố duy nhất gây ra.

Sau nhiều vòng tài trợ, định giá thị trường công khai của một dự án tại thời điểm TGE thường đã ở mức tương đối cao. Điều này trực tiếp dẫn đến chi phí mua ban đầu cao hơn cho các nhà đầu tư thị trường thứ cấp. Điều này cũng có nghĩa là các nhà đầu tư ban đầu bao gồm các nhà đầu tư mạo hiểm, nhóm, những người ủng hộ ban đầu, v.v. nắm giữ một lượng lớn chip giá rẻ và có động lực tiềm năng mạnh mẽ để bán.

Khoảng cách kỳ vọng này khiến token phải đối mặt với áp lực bán tự nhiên sau khi được đưa lên mạng và những người tham gia thị trường có thể hình thành sự đồng thuận rằng "bán là chiến lược tốt nhất", do đó gây ra vòng phản hồi tiêu cực.

Nhìn xa hơn, nền kinh tế token cũng đang làm trầm trọng thêm tình trạng khó khăn của đồng tiền VC.

Trong thị trường tăng giá, mô hình phát hành mã thông báo của nhiều dự án tiếp tục sử dụng các giả định tăng trưởng kỳ vọng cao của giai đoạn thị trường tăng giá, chẳng hạn như giá trị thị trường tăng hoàn toàn và tính thanh khoản đủ để hỗ trợ mở khóa dần dần. Tuy nhiên, trên thực tế, nhiều dự án không có nguồn hỗ trợ thu nhập thực tế. Thu nhập hàng năm của DeFi dựa vào Ponzi, GameFi dựa vào trợ cấp và NFT dựa vào FOMO. Các token đã hoàn toàn mất đi động lực tăng trưởng nội sinh.

Điều quan trọng nhất là các token được các VC đầu tư trong quá khứ cuối cùng có thể được bán cho các nhà đầu tư bán lẻ mới trên thị trường thứ cấp, tạo thành một lối thoát hoàn chỉnh. Tuy nhiên, có rất ít nhà đầu tư bán lẻ mới trên chuỗi và trên các sàn giao dịch, nguồn vốn gia tăng đang cạn kiệt và việc các VC tấn công lẫn nhau đã trở nên bình thường.

Về bản chất, các nhà đầu tư ban đầu, chủ dự án, nhà tạo lập thị trường và người dùng ban đầu đã trở thành một trò chơi có tổng bằng không trong một vòng lặp khép kín và việc thoát ra ngày càng trở nên khó khăn.

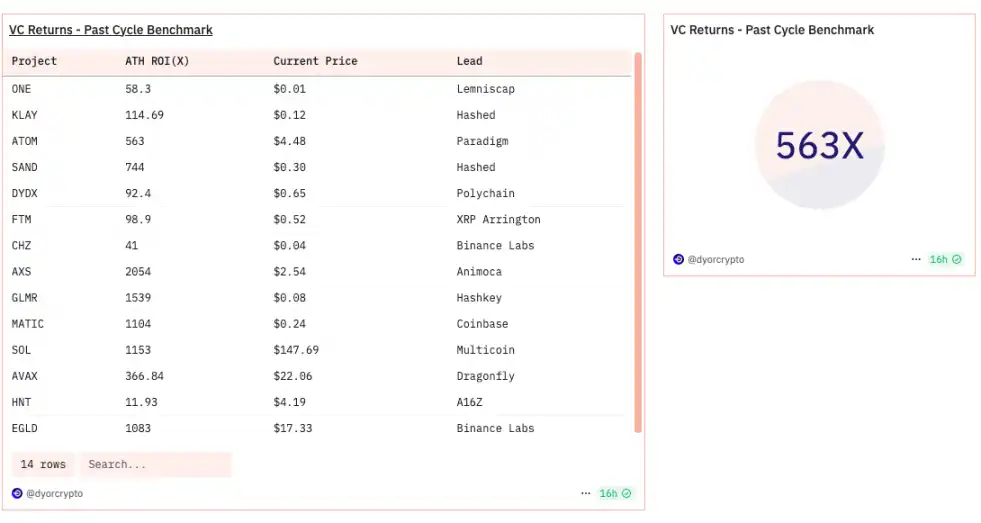

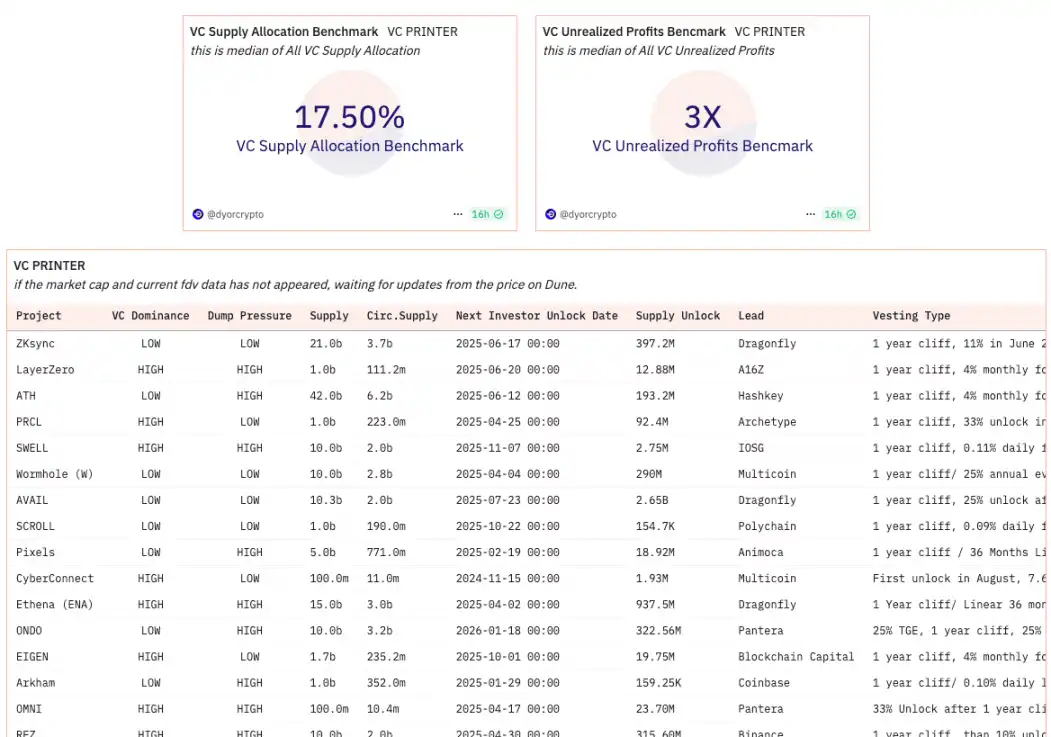

Lợi nhuận VC trong chu kỳ thị trường tăng giá gần đây nhất

Lợi nhuận VC trong chu kỳ này

Đối với các tổ chức VC, chiến lược truyền thống dựa vào TGE nhanh để đạt được mức thoát vốn cao đang phải đối mặt với nhiều thách thức, chu kỳ hiện thực hóa lợi nhuận đầu tư có thể kéo dài và sự không chắc chắn sẽ gia tăng. Điều này có thể thúc đẩy các nhà đầu tư mạo hiểm chú ý nhiều hơn đến các nguyên tắc cơ bản dài hạn của dự án, mô hình kinh doanh bền vững, định giá hợp lý và mô hình kinh tế mã thông báo lành mạnh hơn khi đưa ra quyết định đầu tư. Vai trò của nó cũng có thể cần phải mở rộng từ việc tập trung vào đầu tư giai đoạn đầu và thúc đẩy niêm yết sang quản lý sâu hơn sau đầu tư, trao quyền chiến lược và xây dựng hệ sinh thái.

Đối với các bên tham gia dự án, họ cần xem xét lại chiến lược phát hành mã thông báo và quan hệ cộng đồng của mình. Sau khi mô hình nổi tiếng này bị đặt câu hỏi, việc bắt đầu với mức định giá thấp hơn, cơ chế phát hành công bằng hơn, thiết kế nền kinh tế mã thông báo khuyến khích tốt hơn những người nắm giữ lâu dài và tăng cường tính minh bạch trong hoạt động cũng như tăng cường trách nhiệm giải trình có thể đáng để khám phá hơn.

Theo góc nhìn vĩ mô hơn về sự phát triển của ngành, những thách thức hiện nay có thể được coi là sự điều chỉnh trong quá trình trưởng thành của thị trường. Nó phơi bày những vấn đề tích tụ trong quá trình phát triển nhanh chóng trước đây và có thể thúc đẩy việc hình thành một hệ sinh thái tài chính và phát triển cân bằng và bền vững hơn. Điều này đòi hỏi tất cả những người tham gia thị trường, bao gồm các nhà đầu tư mạo hiểm, chủ dự án, sàn giao dịch, nhà đầu tư và thậm chí cả cơ quan quản lý, phải cùng nhau thích ứng với những thay đổi và tìm cách thiết lập sự cân bằng mới giữa các động lực đổi mới và kiểm soát rủi ro, hiệu quả và công bằng.

Liên kết gốc

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Nexus Mutual cung cấp bảo hiểm cho lớp staking Bitcoin của Babylon

Nhận Định Nhanh Nhà cung cấp bảo hiểm tiền điện tử Nexus Mutual đang phát triển một sản phẩm bảo vệ chống cắt giảm cho cơ chế bằng chứng cổ phần của Babylon, dựa trên Bitcoin. Gói bảo hiểm sẽ cung cấp bảo vệ chống cắt giảm cho các cá nhân staking và các tổ chức, “cung cấp cho những người giữ bitcoin một cách tham gia vào staking với sự an tâm lớn hơn.”

Coinbase nhắm tới lợi nhuận hằng năm 4-8% từ BTC thông qua quỹ lợi tức bitcoin

Quick Take Coinbase lên kế hoạch khai thác $1 nghìn tỷ thanh khoản bitcoin để cung cấp lợi nhuận cho các nhà đầu tư. Quỹ này chỉ dành riêng cho các nhà đầu tư tổ chức ngoài Hoa Kỳ và sẽ trả người tham gia bằng BTC.

'Hãy khiêm tốn, tích trữ sats': Strategy mua thêm 15,355 bitcoin với giá 1,4 tỷ USD, tổng số tài sản đạt 553,555 BTC

Tóm tắt nhanh Strategy đã mua thêm 15,355 BTC với giá khoảng 1,42 tỷ USD bằng tiền mặt với giá trung bình 92,737 USD cho mỗi bitcoin — đưa tổng số tài sản lên 553,555 BTC. Những đợt mua gần đây sử dụng số tiền thu được từ việc bán cổ phiếu phổ thông loại A, MSTR, và cổ phiếu ưu đãi vĩnh viễn, STRK.

Công ty tài chính truyền thống Calastone có trụ sở tại London hợp tác với Fireblocks để phát triển nền tảng mới cho phép mã hóa bất kỳ quỹ nào trên mạng của mình

Tóm tắt nhanh: Mạng lưới quỹ toàn cầu Calastone đã hợp tác với Fireblocks để hỗ trợ một công cụ mới cho phép các nhà quản lý tài sản mã hóa bất kỳ quỹ nào trên nền tảng của mình. Nền tảng này cho phép người dùng triển khai hợp đồng thông minh Calastone trên các blockchain như Ethereum và Polygon.