Chi 80 triệu đô la tiền trợ cấp để phát triển, Uniswap đang có bước tiến lớn

Kế hoạch của Uniswap Foundation trong ba tháng tới là đạt được 750 triệu đô la TVL và khối lượng giao dịch tích lũy 11 tỷ đô la trên Unichain

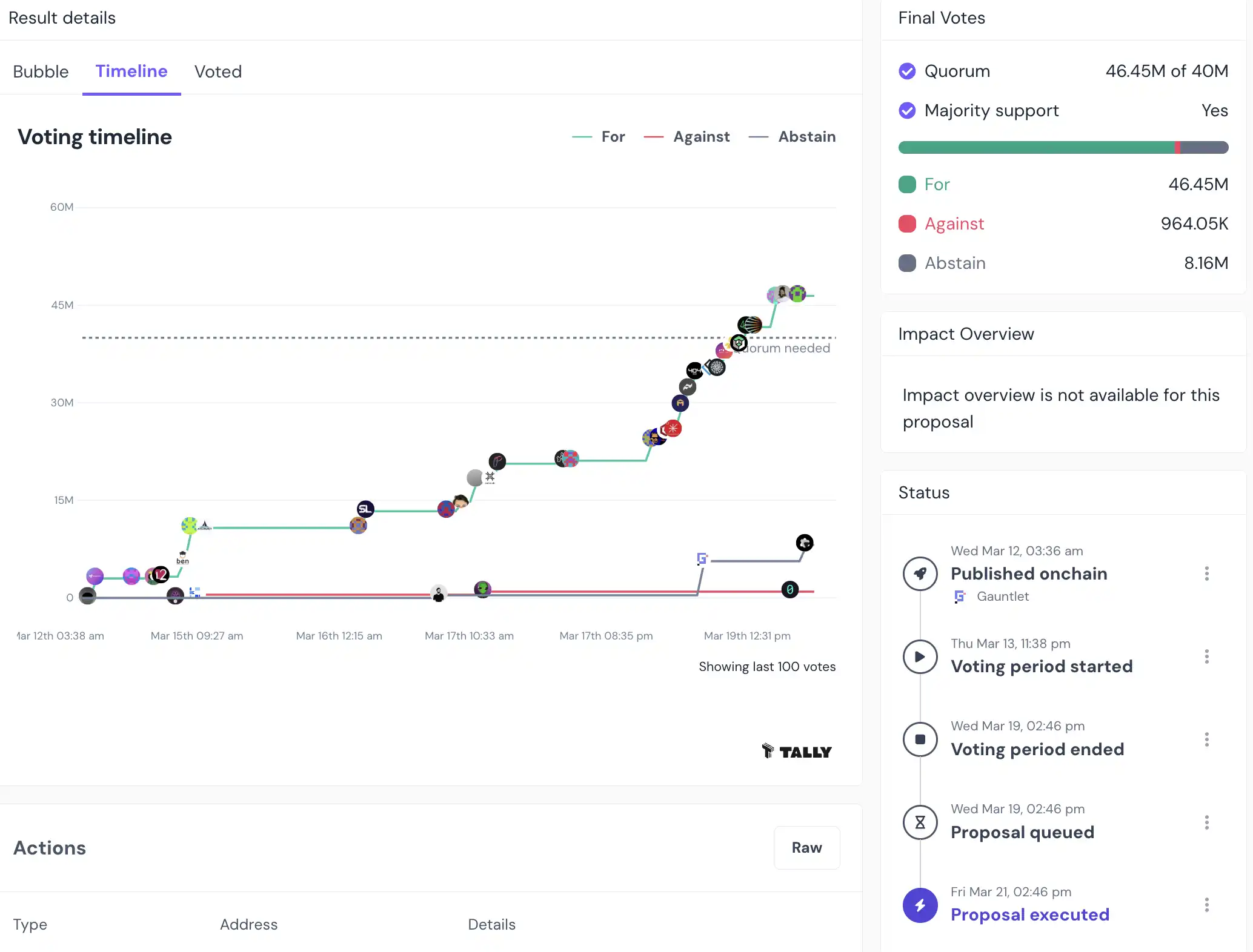

Vào ngày 14 tháng 2 năm 2025, Devin Walsh, giám đốc điều hành và đồng sáng lập của Uniswap Foundation, đã khởi xướng đề xuất khuyến khích thanh khoản cho Uniswap v4 và Unichain trong Uniswap Governance DAO. Sau khi đề xuất được thông qua Kiểm tra tạm thời trên Snapshot vào ngày 3 tháng 3, cuối cùng nó đã chính thức hoàn thành vào ngày 21 tháng 3, với tổng cộng 53 triệu UNI và 468 địa chỉ tham gia bỏ phiếu. Gauntlet, đơn vị hỗ trợ kỹ thuật cho chương trình, thông báo rằng giai đoạn đầu tiên của chương trình sẽ kéo dài trong 2 tuần và bắt đầu vào ngày 15 tháng 4.

Khi đề xuất được đưa ra, nó đã gây ra những cuộc thảo luận sôi nổi trong cộng đồng. Một số người bày tỏ sự ủng hộ, trong khi những người khác cho rằng kế hoạch này vô nghĩa và gây bất lợi cho lợi ích của DAO. Bài viết này sẽ trình bày chi tiết các yếu tố chính của chương trình, cách tham gia và suy nghĩ của cộng đồng.

Chi tiết đề xuất

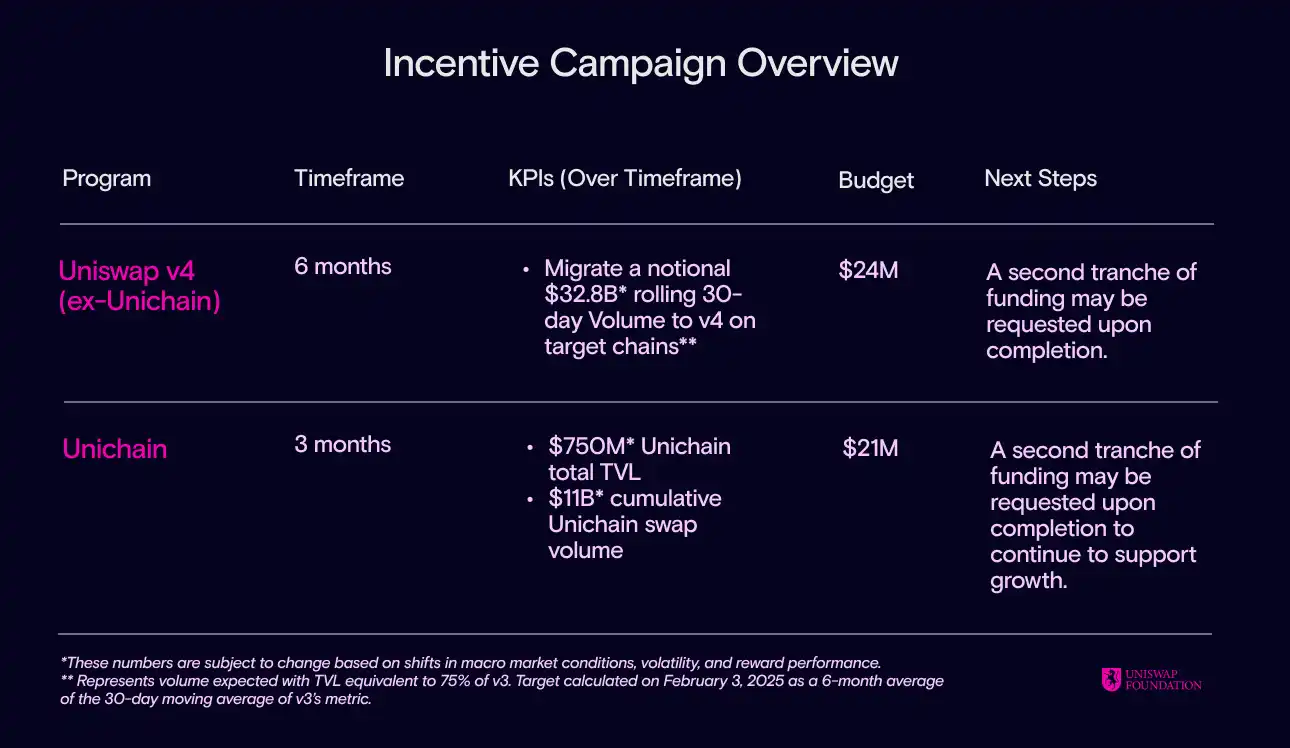

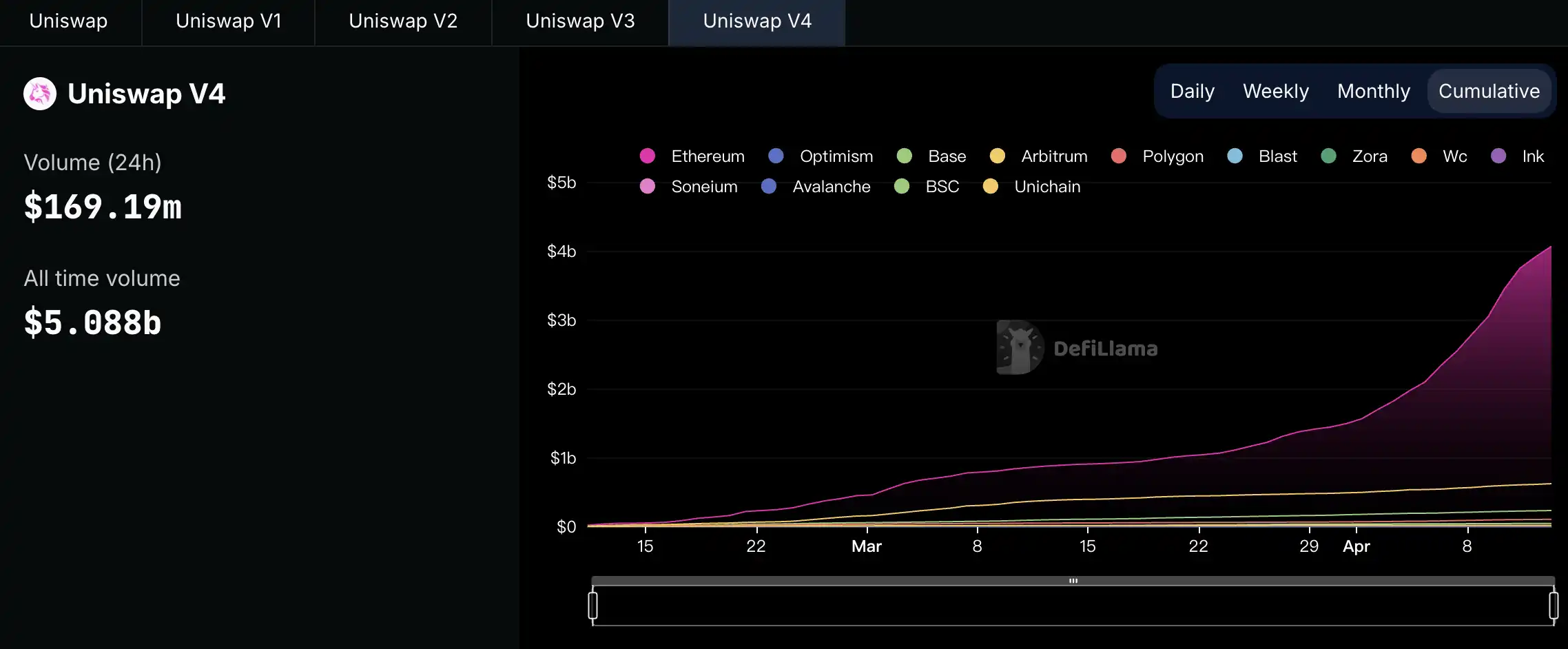

Đề xuất cũng bao gồm các kế hoạch cho UniSwap v4 trong sáu tháng tới và Unichain trong năm tới. Mục tiêu của Quỹ đối với Uniswap v4 là di chuyển khối lượng giao dịch lăn 30 ngày trị giá 32,8 tỷ đô la từ v3 sang v4 trên chuỗi mục tiêu trong sáu tháng tới. Tổng ngân sách 24 triệu đô la đã được áp dụng cho kế hoạch sáu tháng.

Các hoạt động của Unichain dự kiến sẽ được triển khai trong cả năm. Kế hoạch của Uniswap Foundation trong ba tháng tới là đạt được TVL là 750 triệu đô la Mỹ và khối lượng giao dịch tích lũy là 11 tỷ đô la Mỹ cho Unichain. Để đạt được các mục tiêu trên, Unichain có kế hoạch yêu cầu khoảng 60 triệu đô la Mỹ tiền ưu đãi trong năm đầu tiên (bao gồm 21 triệu đô la Mỹ yêu cầu lần này). Nó sẽ hoạt động theo cách tương tự như Uniswap v4, nhưng phần thưởng sẽ tính đến hoạt động DeFi không phải DEX để tăng nhu cầu thanh khoản hữu cơ "chủ yếu bao gồm Uniswap Foundation và các dự án khác được xây dựng trên Unichain."

Hoạt động khuyến khích của hai chuỗi có đôi chút khác biệt. Các hoạt động của Uniswap v4 sẽ tập trung vào việc thúc đẩy khối lượng giao dịch AMM trên mỗi chuỗi, trong khi các hoạt động của Unichain sẽ triển khai các ưu đãi AMM một cách chiến lược hơn để thúc đẩy các hoạt động DeFi rộng hơn trên toàn bộ chuỗi và trong AMM.

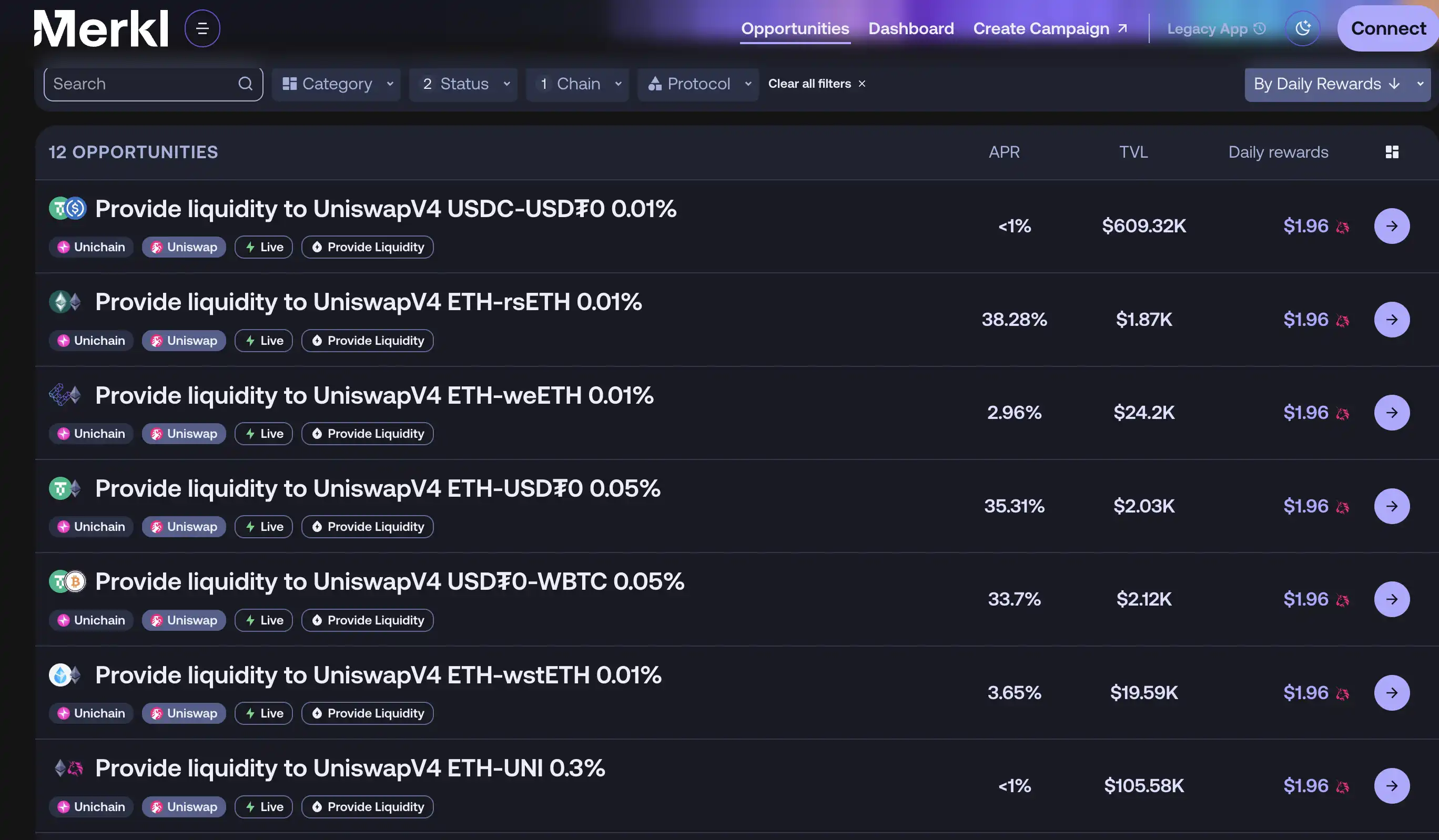

Sự kiện Unichain đầu tiên sẽ diễn ra vào ngày 15 tháng 4 năm 2025, kéo dài trong ba tháng và phân phối hàng triệu đô la tiền quỹ khuyến khích. Phần thưởng $UNI sẽ được phân bổ cho 12 nhóm Unichain khác nhau để thưởng cho các LP. Trong hai tuần đầu tiên, 12 nhóm sau đây sẽ nhận được phần thưởng $UNI: $USDC/$ETH, $USDC/$USDT0, $ETH/$WBTC, $USDC/$WBTC, $UNI/$ETH, $ETH/$USDT0, $WBTC/$USDT0, $wstETH/$ETH, $weETH/$ETH, $rsETH/$ETH, $ezETH/$ETH, $COMP/$ETH.

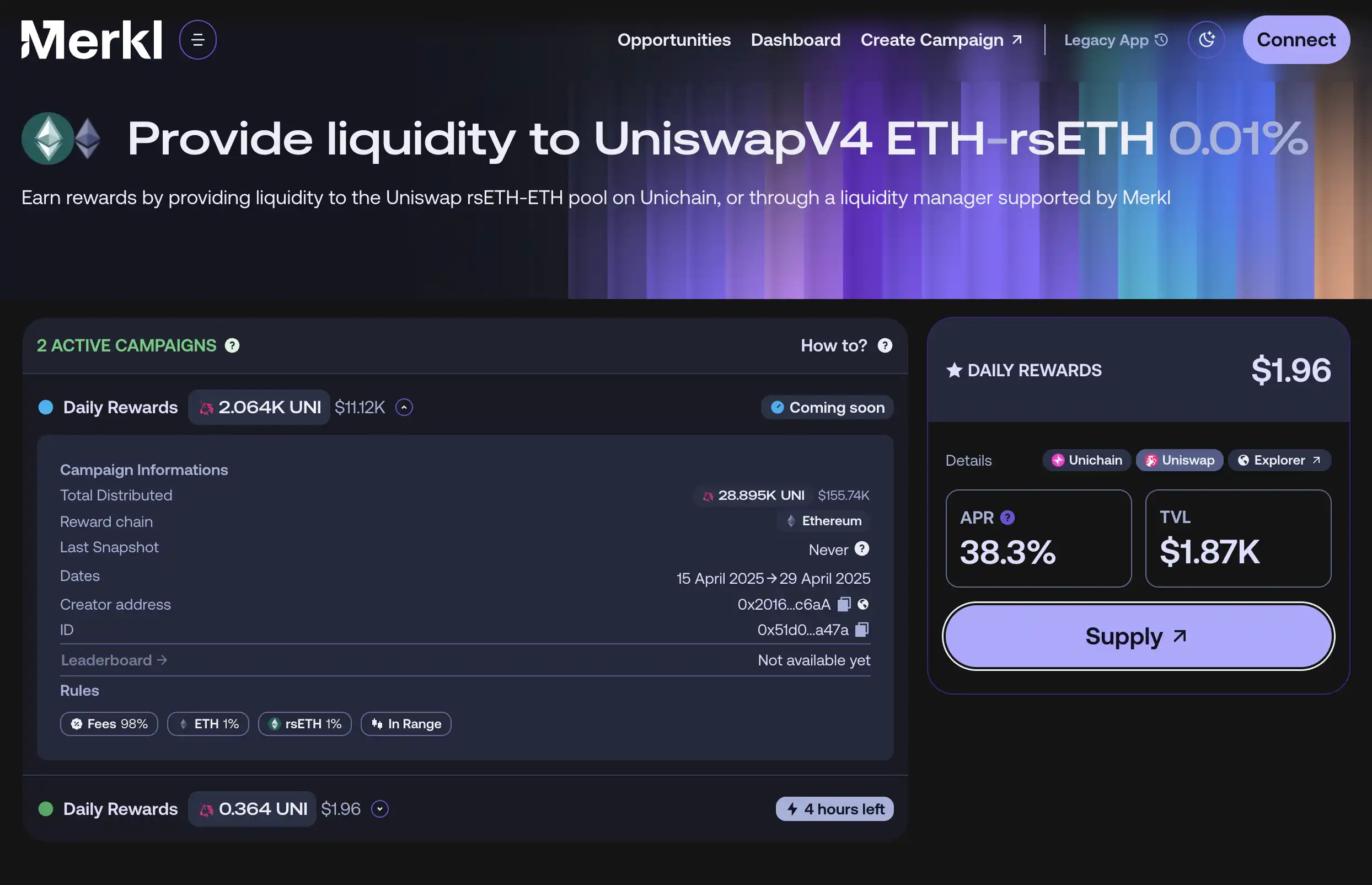

Gauntlet và Merkl đã đóng vai trò quan trọng trong sự kiện này. Gauntlet là nền tảng mô phỏng để quản lý rủi ro trên chuỗi, sử dụng mô phỏng dựa trên tác nhân để điều chỉnh các thông số chính của giao thức nhằm cải thiện hiệu quả vốn, phí, rủi ro và ưu đãi. Merkl được ươm tạo bởi a16z và là nền tảng trọn gói tích hợp các cơ hội đầu tư DeFi trên nhiều chuỗi và giao thức.

Đối với sự kiện này, Gauntlet cung cấp công nghệ kho lưu trữ "Aera", công nghệ này sẽ được lưu trữ trong két an toàn sau khi DAO bỏ phiếu chấp thuận đơn xin tài trợ. Gauntlet sẽ xác định nhóm thanh khoản có khối lượng giao dịch cao nhất trên mỗi mạng và tính toán doanh thu bổ sung cần thiết để biến Uniswap v4 thành lựa chọn hấp dẫn hơn về mặt kinh tế. Các điều chỉnh sẽ được thực hiện hai tuần một lần và việc lựa chọn nhóm nào sẽ nhận được bao nhiêu tiền thưởng và việc thu thập phần thưởng sẽ được công bố trên trang web Merkl.

Mục tiêu tăng trưởng quyết liệt, chiến lược tăng trưởng lỗi thời

Thảo luận về tác động khuyến khích và việc giữ chân sau đó

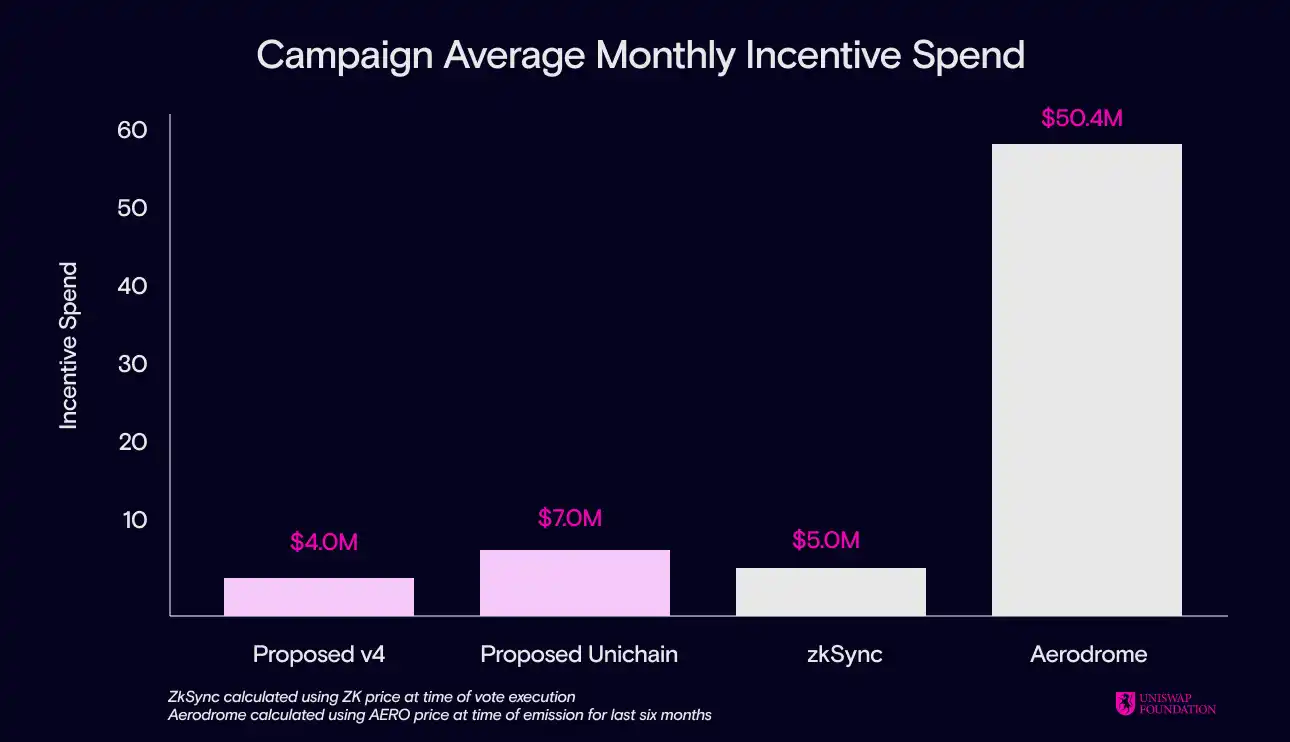

Thành viên "UreNotInD" là người đầu tiên phản đối đề xuất này trong cuộc thảo luận bỏ phiếu của Dao. Nguyên nhân chính là khi đề xuất số tiền cần thiết trong đề xuất, ông đã so sánh với số tiền chi cho thanh khoản của các dự án khác, "Aerodrome chi 40-50 triệu đô la Mỹ mỗi tháng, ZkSync Ignite chi 42 triệu đô la Mỹ trong 9 tháng và Arbitrum đã chi gần 200 triệu đô la Mỹ kể từ tháng 3 năm ngoái". Ông tin rằng đây là chiến lược lỗi thời mà nhiều dự án đã thử nhưng không mấy thành công.

Và hiện tại, đối thủ cạnh tranh mạnh nhất là Fluid đang chiếm lĩnh thị phần mà không đưa ra bất kỳ ưu đãi nào. Mạng L2 phổ biến nhất, Base, đã giành được thị phần mà không cần sự khuyến khích của người dùng. Các biện pháp này không giải quyết các vấn đề về cấu trúc có thể giúp Unichain phát triển, mà là khả năng tương tác giữa các siêu chuỗi, phát triển các trường hợp sử dụng độc đáo cho DeFi và cải thiện việc phát hành tài sản gốc trên chuỗi (RWA, meme coin, AI token). Tài sản gốc là tài sản bền vững nhất và nền tảng này nên thu hút và tài trợ cho nhiều nhà phát triển hơn thông qua các phương pháp trên.

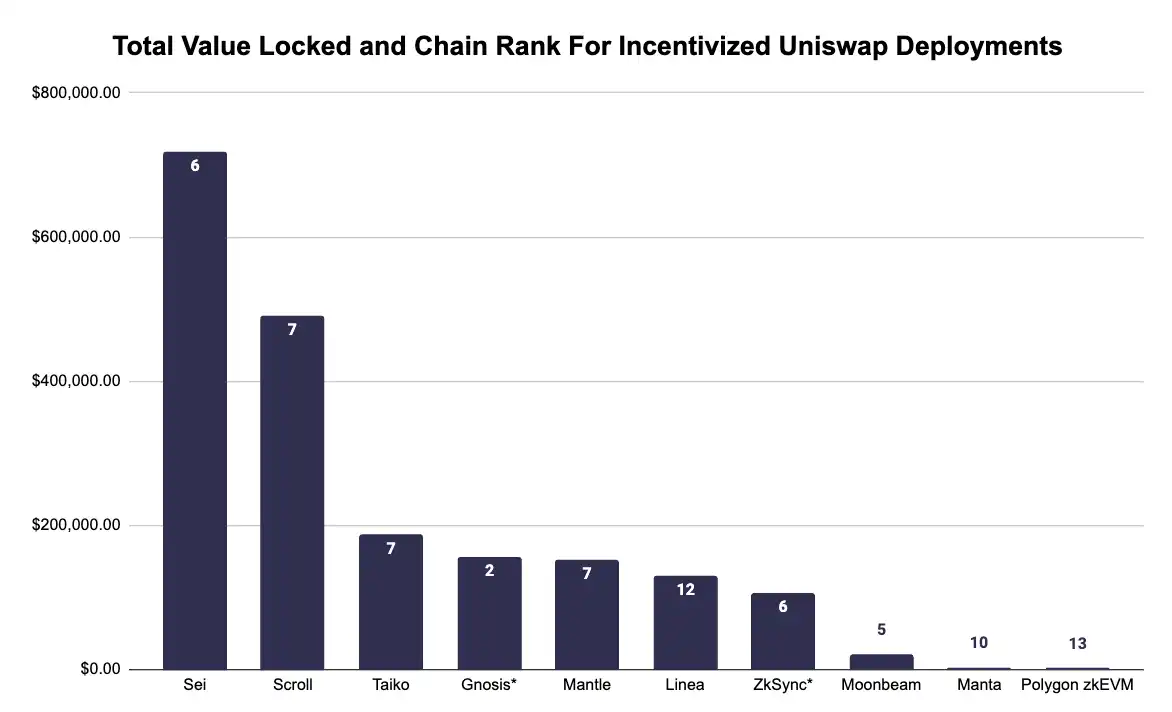

Thành viên “0xkeyrock.eth” cũng có cùng mối quan tâm và tin rằng báo cáo của Gauntlet nên được chia sẻ công khai trên diễn đàn. Một số tiền rất lớn đã được chi cho báo cáo này, nhưng thông tin trình bày trong diễn đàn lại hời hợt và không đủ để chứng minh tính hợp pháp của một động cơ quy mô lớn như vậy.

Ông chỉ ra một số điểm vô lý trong báo cáo. Ví dụ, ưu đãi lớn của Aerodrome là do 100% phí được phân phối lại cho veHolders và không thể so sánh với loại ưu đãi thanh khoản này. Thứ hai, phần thưởng token hàng tháng trị giá 5 triệu đô la của zkSync đã tăng TVL từ 100 triệu đô la lên 266 triệu đô la.

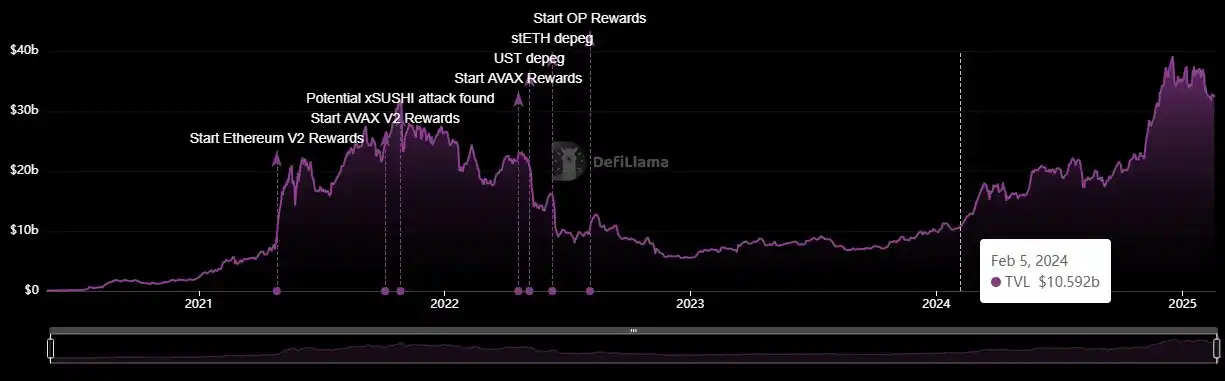

Hiện tại, tổng TVL của Unichain chỉ là 10 triệu đô la Mỹ, điều này cho thấy nhu cầu nội tại của thị trường đối với Unichain là không đủ. Tuyên bố của Gauntlet về khả năng thúc đẩy Unichain đạt 750 triệu đô la TVL với các ưu đãi hàng tháng là 7 triệu đô la dường như không có cơ sở.

Ngay cả khi hoạt động có thể được tăng tạm thời thông qua các hoạt động trợ cấp khuyến khích, thì nhu cầu sẽ được duy trì như thế nào? Các trường hợp lịch sử như "TVL giảm từ 575 triệu xuống 19 triệu" của MODE, "667 triệu xuống 46 triệu" của Manta và "2,27 tỷ xuống 233 triệu" của Blast cho thấy Unichain có thể phải đối mặt với kết quả tương tự.

Trên cơ sở này, từ dữ liệu "Tăng trưởng TVL trên mỗi đô la khả dụng" của các ưu đãi của UniSwap trong nhiều chuỗi khác nhau mà Forse Analytics đã so sánh trước đó, có thể thấy rằng ở Base, nơi có cơ sở hạ tầng hoàn thiện nhất ở L2, trường hợp tốt nhất là mỗi đô la có thể thu được 2.600 đô la TVL, trong khi so với Blast có hiệu suất kém nhất, thì con số này là khoảng 500 đô la. Để đạt được mục tiêu 750 triệu đô la TVL, một phép tính đơn giản cho thấy mục tiêu trước cần 300.000 đô la mỗi ngày và mục tiêu sau cần 1,5 triệu đô la mỗi ngày.

Mặc dù dữ liệu tương tự không hoàn hảo nhưng nó có thể biểu thị một phạm vi tỷ lệ nhất định. Nếu bạn muốn sử dụng 7 triệu đô la để tăng TVL của Unichain lên 750 triệu đô la trong vòng ba tháng, bạn cần cải thiện cơ sở hạ tầng xung quanh và trình độ người dùng tương tự như cơ sở. Trong số đó, Blast chain có hiệu suất kém nhất hiện có TVL cao hơn Unichain hơn 10 lần.

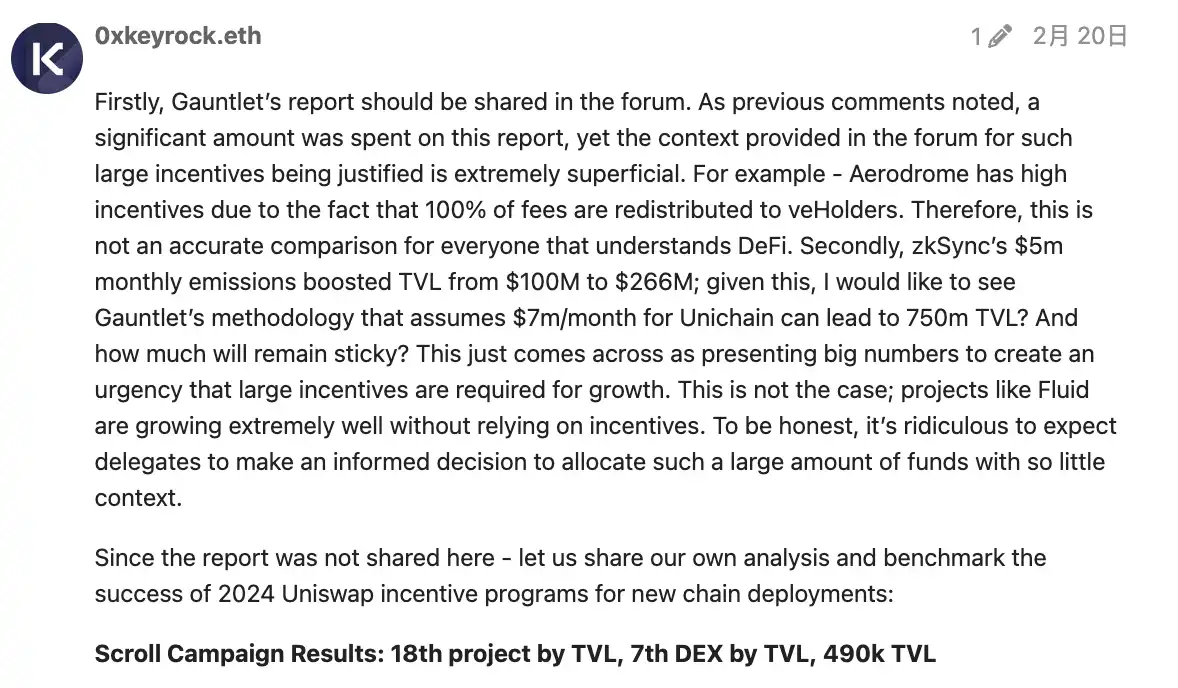

Thành viên cũng chia sẻ dữ liệu kết quả hoạt động của chương trình khuyến khích khi Uniswap v3 được triển khai trên chuỗi mới vào năm 2024. Kết quả tốt nhất là Sei, xếp thứ 6 về DEX TVL trong hệ sinh thái chuỗi, với TVL chỉ 718.000 đô la Mỹ. Kết quả tệ nhất là Polygon zkEVM, với TVL chỉ 2.600 đô la Mỹ và DEX TVL xếp thứ 13 trong hệ sinh thái chuỗi. Không có đợt triển khai nào trong số này có TVL vượt quá 1 triệu đô la và hầu như không có đợt triển khai nào lọt vào DEX hàng đầu của chuỗi của chúng. Hầu hết các đợt triển khai này đều hoàn toàn vô nghĩa, với khối lượng duy nhất đến từ các nhà đầu cơ cố định giá lỗi thời.

Bảng do 0xkeyrock.eth tạo ra, hiển thị TVL mà Uniswap đạt được sau khi triển khai các ưu đãi trên nhiều chuỗi và thứ hạng của nó trong DEX

Tuy nhiên, việc triển khai các nhóm ưu đãi này hầu như không tạo ra hiệu ứng bánh đà và cho thấy sự suy giảm mạnh sau khi sự kiện kết thúc. Uniswap đã chi 2,75 triệu đô la cho các lần triển khai này (không bao gồm số tiền tương ứng trong giao thức), tương đương với chi phí hàng năm là 310.000 đô la cho các lần triển khai này. Ngay cả khi chuyển đổi phí thành thu phí (giả sử là 15%), DAO cũng chỉ kiếm được khoảng 46.500 đô la mỗi năm, lợi nhuận 1,7% và phải mất 59 năm để hòa vốn.

Khu vực giữa hai đường chấm là thời gian hoạt động khuyến khích. Có thể thấy rằng hầu hết các nhóm thanh khoản đều trải qua sự sụt giảm nghiêm trọng sau hoạt động.

Tất nhiên, một số thành viên cũng nêu rằng mặc dù thanh khoản nói chung sẽ sụt giảm nghiêm trọng sau khi kết thúc chương trình khuyến khích, nhưng chương trình khuyến khích này vẫn là chiến lược hiệu quả nhất. Thành viên alicecorsini đã sử dụng dữ liệu từ bài đánh giá gần đây của Forse Analytics về các ưu đãi UNI dành cho Uniswap v3 trên Base để chỉ ra khó khăn trong việc giữ chân người dùng, tính thanh khoản và khối lượng giao dịch sau khi các ưu đãi kết thúc.

Về cơ sở, đối thủ cạnh tranh lớn nhất của Uniswap là Aerodrome, nhưng dữ liệu lại cho thấy một bức tranh phức tạp hơn. 27,8% LP được khuyến khích của Uniswap đã cung cấp thanh khoản cho Aerodrome sau khi các ưu đãi kết thúc, trong đó 84,5% rời khỏi Uniswap hoàn toàn và khoảng 64,8% người dùng rời khỏi Uniswap không chuyển sang Aerodrome, mặc dù họ có APR tốt hơn so với Uniswap v3 không được khuyến khích.

Trong khi một số LP chuyển đến Aerodrome, thì phần lớn các LP chỉ đơn giản là rời đi thay vì chuyển sang đối thủ cạnh tranh trực tiếp. Điều này chỉ ra những thách thức lớn hơn về mặt cấu trúc liên quan đến khả năng giữ chân người dùng và tính thanh khoản. Ông tin rằng việc đưa ra một số cách để cải thiện khả năng giữ chân khách hàng trong khi triển khai các ưu đãi là một nỗ lực xứng đáng, nhưng chương trình ưu đãi này vẫn là chiến lược hiệu quả nhất cho bước đầu tiên của kênh thu hút khách hàng.

Sự hoài nghi của cộng đồng về khả năng của Gauntlet

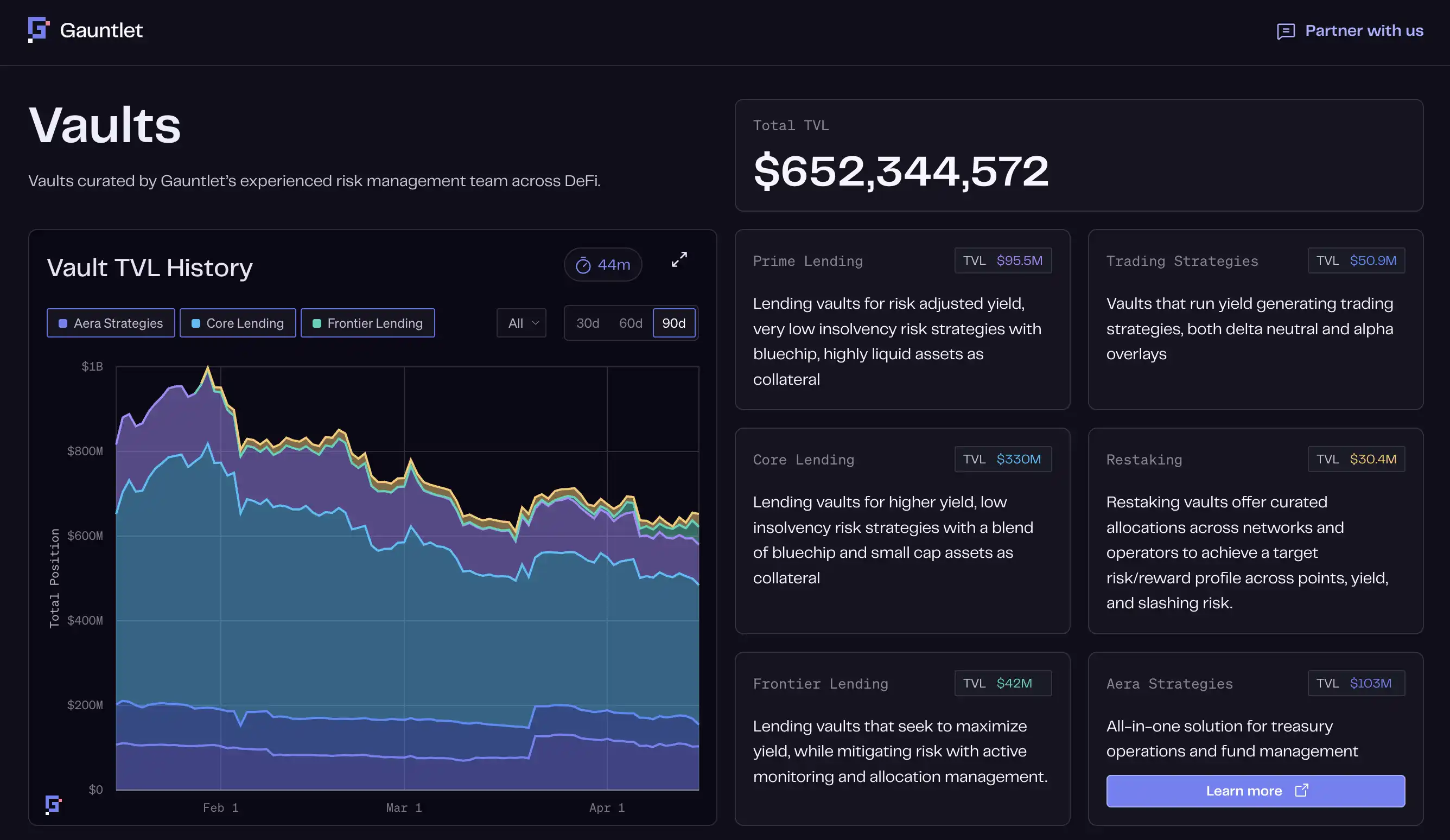

Thành viên cộng đồng Pepo “@0xPEPO” đã bày tỏ mối quan ngại của mình về Gauntlet trên phương tiện truyền thông xã hội X, chỉ ra rằng Uniswap Foundation đã trả cho Aera và Gauntlet lần lượt 1,2 triệu đô la và 1,25 triệu đô la tiền phí tham gia, ngay cả trước khi đề xuất được chấp thuận. Và nhóm Aera không có đủ khả năng để hoàn thành một dự án như vậy.

Ông đề cập rằng Peteris Erins, giám đốc tăng trưởng Uniswap được chỉ định của Gauntlet, là người sáng lập Auditless và là thành viên của nhóm Aera. Mặc dù Peteris có ít thành tích nổi bật ngoài công việc tại Aera. Thành tựu công khai đáng chú ý duy nhất là giao thức này đã đạt được hơn 80 triệu đô la TVL trong năm đầu tiên.

Tuy nhiên, ông tin rằng tổng giá trị bị khóa này có thể không phải là hiệu suất thực sự. Mọi khách hàng của Aera cũng là khách hàng của Gauntlet. Khi hiệu suất hoạt động của một công ty phụ thuộc vào công ty mẹ thì dữ liệu tăng trưởng sẽ không đáng tin cậy. Ông còn trích dẫn dữ liệu từ Aave và Gauntlet. Dữ liệu cho thấy Gauntlet có thể đã kìm hãm sự tăng trưởng khi Aave chứng kiến sự gia tăng đáng kể về cả TVL và lợi nhuận sau khi tách khỏi Gauntlet.

Devin Walsh, giám đốc điều hành và đồng sáng lập của Uniswap Foundation, trả lời rằng Gauntlet đã trải qua quá trình giám sát chặt chẽ hơn so với các đối tác thông thường trong quá khứ và đã trải qua hai quy trình thẩm định.

Lần đầu tiên là vào đầu năm 2023, khi một nhà tư vấn được lựa chọn để tiến hành phân tích động lực. Để lựa chọn nhà cung cấp, chúng tôi đã trình bày những đề xuất tương tự cho ba cộng tác viên tiềm năng và đánh giá kết quả cuối cùng dựa trên tính chặt chẽ và toàn diện của phân tích cũng như khả năng thúc đẩy thực hiện sau khi phân tích. Vào thời điểm đó, Gauntlet đã vượt xa các công ty khác. Lần thứ hai là vào quý 3 năm 2024, khi Quỹ đánh giá một nhóm ứng viên để xác định ai phù hợp nhất để cộng tác trong các hoạt động khuyến khích cho Uniswap v4 và Unichain. Chúng tôi đã đánh giá hồ sơ theo dõi, kinh nghiệm liên quan và khả năng đạt được kết quả mong muốn của ứng viên. Dựa trên phân tích của mình, chúng tôi tin rằng Gauntlet là lựa chọn phù hợp nhất cho nhiệm vụ này. Đồng thời, chúng tôi cũng tận dụng cơ hội này để đàm phán lại hợp đồng và hiện đang có kế hoạch thanh toán theo sự kiện, với mức giá cố định cho đến năm 2027.

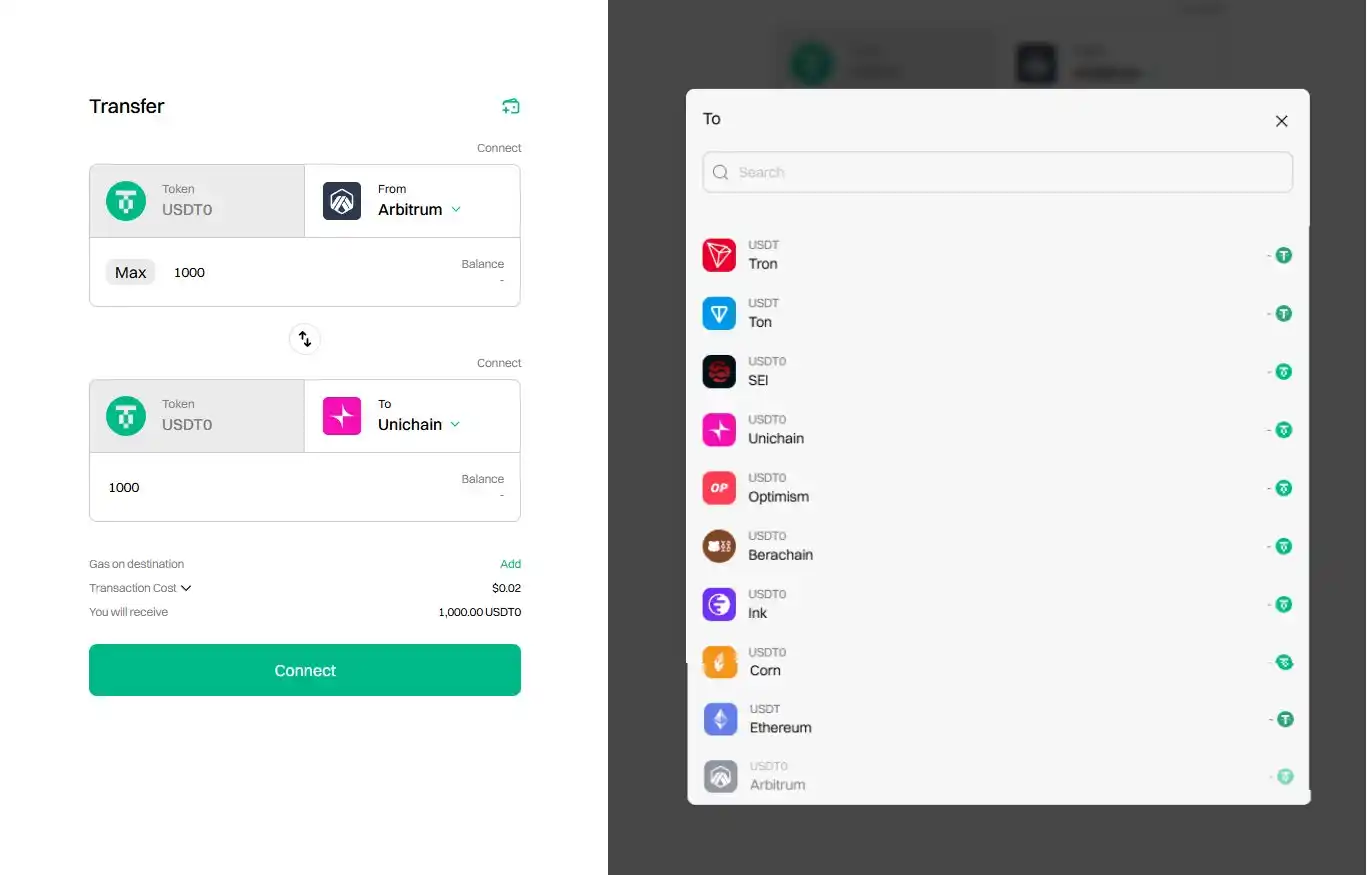

Các vấn đề bảo mật lặp đi lặp lại của công nghệ cơ bản Layer0 của USDT0

Trước khi sự kiện bắt đầu, nhà phân tích Todd 「0x_Todd」 đã chỉ ra những rủi ro bảo mật của USDT0 trên phương tiện truyền thông xã hội X. USDT0 là phiên bản chuỗi chéo của USDT. Tài sản gốc USDT tồn tại trên ETH và trở thành USDT0 khi được chuyển sang chuỗi khác thông qua Layer0. Các chuỗi hỗ trợ USDT0 cũng có thể liên kết chéo với nhau, chẳng hạn như ETH-Arb-Unichain-Bear Chain-megaETH, v.v.

USDT0 do Everdawn Labs dẫn đầu, sử dụng công nghệ cơ bản của Layer0 và được Tether và INK chứng thực. Todd bày tỏ vấn đề về lòng tin của mình vào Layer0, "Lòng tin của tôi vào Layer0 có hạn, và đã có nhiều trường hợp cầu nối chuỗi chéo hàng đầu bị lỗi trong quá khứ, từ chuỗi đa đến thorchai. Công nghệ chuỗi chéo không có ngưỡng nào cả, nó không gì khác ngoài chữ ký đa cấp."

Bởi vì trong tình hình hiện tại, ngoài hai rủi ro của Tether và Uniswap, còn có 4 rủi ro bổ sung phải gánh chịu, đó là tính bảo mật của Everdawn, tính bảo mật của Layer0, tính bảo mật của Unichain và tính bảo mật của các chuỗi công khai khác hỗ trợ USDT0. Nếu các chuỗi công khai khác bị hack và USDT0 được phát hành vô thời hạn, thì USDT0 của Unichain cũng sẽ bị nhiễm.

Người dùng nhận được lợi ích như thế nào?

Truy cập Merkl để xem các nhóm khuyến khích. Những cơ chế khuyến khích này có thể tăng hoặc giảm theo thời gian. Nếu bạn muốn khai thác $UNI hiệu quả, bạn cần theo dõi những thay đổi về phần thưởng trong 12 nhóm.

Cung cấp tính thanh khoản cho các nhóm này. Bạn có thể cung cấp thanh khoản cho nhóm khuyến khích từ bất kỳ giao diện nào và nhận phần thưởng hoạt động thanh khoản.

Nhận phần thưởng trong giao diện cá nhân Merkl. Người dùng có thể yêu cầu phần thưởng thông qua giao diện Merkl hoặc bất kỳ giao diện nào được kết nối với Merkl API.

Nhìn chung, hầu hết người dùng cộng đồng đều không lạc quan về đề xuất này. Họ tin rằng điều này gây hại đến quyền và lợi ích của những người nắm giữ $UNI ở mọi khía cạnh. Tuy nhiên, đối với các nhà đầu tư bán lẻ chỉ muốn khai thác $UNI, họ cần phải cẩn thận về những rủi ro có thể xảy ra và chú ý đến những thay đổi trong phần thưởng của nhóm thanh khoản sau mỗi hai tuần. BlockBeats sẽ tiếp tục theo dõi và báo cáo về những rủi ro có thể xảy ra trong tương lai.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Chủ tịch SEC Paul Atkins đề xuất cải tổ khung pháp lý tiền mã hóa

Tổng giá trị thị trường của USDT vượt quá 147 tỷ đô la Mỹ, lập kỷ lục mới

WLFI ký thỏa thuận hợp tác với Hội đồng mật mã Pakistan

Nhà phân tích: Bitcoin phải đối mặt với sức kháng cự mạnh trong phạm vi $94.125-$99.150