Buletin On the Margin: Apakah pemotongan suku bunga bearish untuk aset berisiko?

Selain itu, melihat biaya ETF ETH dan pertukaran sengit dari sidang Komite Perbankan Senat pagi ini

Hari ini, nikmati buletin On the Margin di Blockworks.co. Besok, dapatkan berita yang dikirim langsung ke kotak masuk Anda. Berlangganan buletin On the Margin .

Selamat datang di Buletin On the Margin, dibawakan oleh Ben Strack, Casey Wagner, dan Felix Jauvin. Berikut adalah yang akan Anda temukan dalam edisi hari ini:

- Semua orang mengatakan mereka menginginkan pemotongan suku bunga, tetapi apa artinya bagi saham?

- Perang biaya ETF kripto menjadi berita utama, meskipun masih diperdebatkan seberapa peduli investor sebenarnya.

- Ketua Fed Jerome Powell memulai putaran Kongresnya pagi ini. Inilah reaksi pasar.

Apakah pemotongan suku bunga bearish?

Seminggu tidak pernah berlalu tanpa melihat seseorang mengklaim dengan kepastian mutlak bahwa FOMC memotong Federal Funds Rate (FFR) adalah bearish untuk aset berisiko.

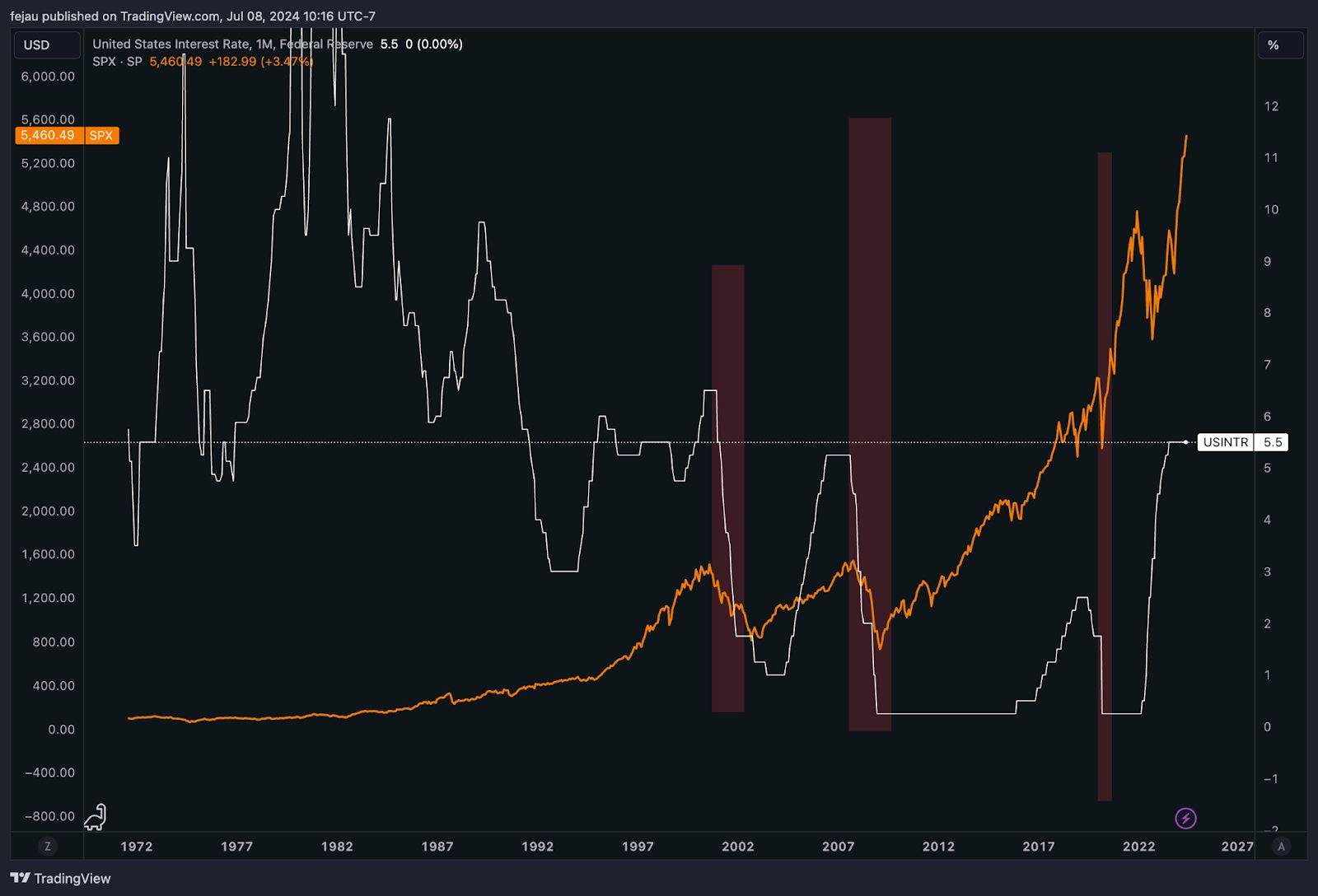

Analisis tersebut didorong oleh pandangan sederhana yang membandingkan aksi harga ekuitas di sekitar waktu Fed mulai memotong suku bunga:

Di permukaan, itu terlihat jelas! Jelas setiap kali Fed memulai siklus pemotongan besar, ekuitas jatuh. Lihat saja crash dot com yang jelas, krisis keuangan 2008, atau crash COVID sebagai bukti, kata mereka!

Validitas jawaban ini jauh lebih rumit daripada yang mungkin disimpulkan dari sekilas grafik. Inti dari memahami apakah pemotongan suku bunga bearish untuk ekuitas atau tidak adalah kebutuhan untuk membedakan dua jenis pemotongan suku bunga yang ada: pemotongan normalisasi versus pemotongan panik/resesi.

Pemotongan normalisasi

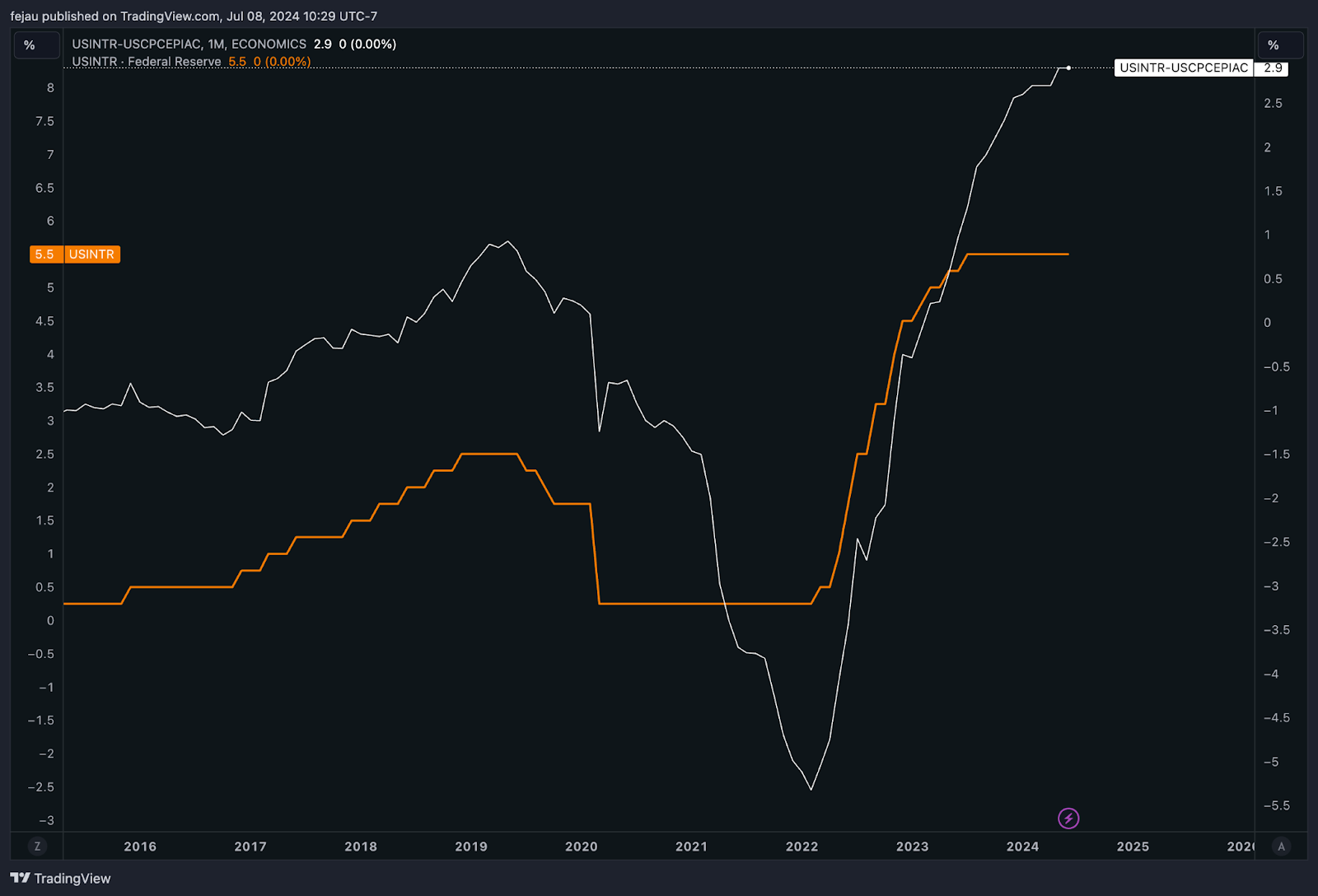

Untuk memahami apa yang mendorong pemotongan "normalisasi", Anda perlu memahami suku bunga riil. FFR riil adalah FFR nominal dikurangi inflasi. Karena Fed berfokus pada Core PCE, mari kita gunakan itu sebagai metrik inflasi kita.

Jika kita melihat grafik ini, kita melihat bahwa meskipun FFR (oranye) telah dipertahankan datar selama setahun sekarang, FFR riil (putih) sebenarnya terus meningkat, yang menciptakan pengetatan lebih lanjut pada ekonomi secara riil. Apa yang terjadi?

Yah, inflasi telah menurun secara stabil untuk sementara waktu sekarang. Dan karena inflasi dikurangi dari FFR nominal untuk mendapatkan FFR riil, saat inflasi menurun, suku bunga riil meningkat.

Dinamika ini berarti bahwa untuk Fed mempertahankan tingkat ketat yang sama seperti setahun yang lalu, bank sentral perlu memotong suku bunga agar tetap sejalan. Ini adalah pemotongan normalisasi dan tidak ada hubungannya dengan pemotongan suku bunga untuk melonggarkan kondisi keuangan dan merangsang ekonomi selama resesi. Terakhir kali ini terjadi adalah pada 2019 sebelum COVID, ketika Ketua Powell mengumumkan pemotongan suku bunga "penyesuaian pertengahan siklus".

Pemotongan resesi

Ini adalah jenis pemotongan suku bunga yang lebih dipahami dan mapan di mana FOMC dengan cepat dan agresif memotong suku bunga karena kekhawatiran tentang resesi atau krisis keuangan. Krisis keuangan besar 2008 dan crash COVID 2020 adalah contoh jelas dari ini.

Sederhananya, Fed mencoba merangsang ekonomi untuk meminimalkan rasa sakit yang ditimbulkan dari resesi. Jenis pemotongan ini sering kali merupakan reaksi terhadap crash yang sudah terjadi dan oleh karena itu

sering kali secara kebetulan bearish.

Pemotongan panik

Akhirnya, ada pemotongan panik. Ini terjadi ketika suatu peristiwa idiosinkratik (biasanya bersifat geopolitik atau stabilitas keuangan) memicu The Fed untuk melonggarkan kebijakan. Dalam kasus ini, ekonomi tidak selalu mengalami kontraksi. Biasanya, ada katalis yang dapat menimbulkan risiko resesi dan stabilitas keuangan, yang membuat The Fed dengan cepat dan segera memotong suku bunga.

Analisis empiris dari berbagai jenis pemotongan dan dampaknya terhadap indeks ekuitas ditunjukkan di bawah ini:

Jelas, pemotongan normalisasi (dan bahkan pemotongan panik) bukanlah katalis bearish. Sebaliknya, hanya pemotongan resesi, di mana The Fed mencoba mencegah depresi, yang menyebabkan harga ekuitas turun.

Saat ini, ekonomi melambat tetapi masih tumbuh, dengan The Fed Atlanta memproyeksikan pertumbuhan PDB riil sebesar 1,5% untuk kuartal ini. Pengangguran meningkat tetapi masih secara sekuler rendah di 4,1%. Kita masih jauh dari kondisi resesi, yang membuat saya percaya bahwa setiap potensi pemotongan suku bunga yang akan datang akan menjadi pemotongan normalisasi, bukan pemotongan resesi.

— Felix Jauvin

233

Jumlah perusahaan aset kripto (dari total 344) yang telah menarik aplikasi untuk beroperasi di Inggris sejak 2020, menurut data dari Financial Conduct Authority. Itu pada dasarnya dua pertiga dari mereka.

Ketika datang ke regulasi kripto, Crypto Council for Innovation memperkirakan Inggris setidaknya 18 bulan di belakang UE. Seperti yang kami tulis kemarin, hasil pemilihan umum terbaru di Inggris hanya dapat menunda kemajuan lebih lanjut karena Partai Buruh menetapkan prioritasnya.

Apakah biaya ETF ETH akan benar-benar penting?

Kebanyakan S-1 ETF ether yang direvisi masuk kemarin, seperti yang diharapkan.

Anggota kerumunan kripto/TradFi di X (bersama dengan reporter ini) waspada, menunggu untuk melihat apakah lebih banyak penerbit akan membagikan titik harga yang direncanakan.

Saya melaporkan dalam posting saya bahwa...yah...tidak banyak yang bisa dilaporkan.

Hanya produk yang direncanakan yang diajukan bersama oleh Invesco dan Galaxy yang mengungkapkan biaya yang sebelumnya tidak kami ketahui. Perusahaan-perusahaan tersebut akan mengenakan biaya sponsor sebesar 0,25% — sedikit lebih tinggi dari tanda 0,19% dan 0,20% yang dibagikan oleh Franklin Templeton dan VanEck, masing-masing, dalam pengajuan sebelumnya.

BlackRock, Fidelity, Grayscale, dan lainnya memilih untuk tidak menunjukkan kartu mereka dulu. Detail tersebut kemungkinan akan datang dalam S-1 final mereka, yang diharapkan segera.

Kami menyaksikan "perang biaya" terbentuk ketika ETF bitcoin spot AS diluncurkan pada bulan Januari. Tapi sekarang kami mempertanyakan seberapa penting biaya tersebut sebenarnya.

Analis ETF.com Sumit Roy mengatakan distribusi dan nama merek akan lebih penting daripada perbedaan biaya kecil. Perbedaan yang lebih besar — seperti 10 atau 20 basis poin — kemungkinan akan memiliki lebih banyak dampak pada pilihan investor, tambahnya.

"BlackRock dan Fidelity memiliki keuntungan besar, yang akan mereka manfaatkan, tetapi ada ruang bagi penerbit yang lebih kecil seperti Bitwise untuk mendapatkan pijakan di ruang ini juga dengan biaya rendah dan sudut unik," kata Roy kepada Blockworks.

Biaya ETF bitcoin spot AS terendah — tidak termasuk pengabaian biaya awal — adalah milik Franklin Templeton, sebesar 0,19%. Perusahaan tersebut memotong biaya 0,20% milik Bitwise sehari setelah dana tersebut diluncurkan.

Tetapi dana BTC milik Franklin Templeton hanya menarik $345 juta arus masuk bersih setelah enam bulan di pasar. ETF Bitcoin Bitwise (BITB) telah menarik sekitar $2,1 miliar.

Dana oleh BlackRock dan Fidelity memimpin arus dalam kategori ini, dengan $17,9 miliar dan $9,4 b

miliar, masing-masing. Keduanya mengenakan biaya sedikit lebih tinggi sebesar 0,25%.

Reksa dana termahal sejauh ini — Grayscale Bitcoin Trust ETF (GBTC), sebesar 1,5% — telah mengalami arus keluar bersih hampir $18,6 miliar.

Pengamat industri terus memantau apa yang mungkin dikenakan oleh Grayscale untuk versi “Mini” dari GBTC dan Ethereum Trust (ETHE) miliknya.

Intinya: Harga bukan segalanya. Namun, kita tetap ingin tahu.

— Ben Strack

Jadi, apakah bank mengatur diri mereka sendiri?

Ketua Federal Reserve Jerome Powell tampil di hadapan Komite Perbankan Senat Selasa pagi untuk memulai tur dua harinya di Capitol Hill.

Sidang berlangsung seperti yang diharapkan selama sekitar 90 menit pertama, dengan anggota parlemen menanyakan tentang kemajuan inflasi dan kapan bank sentral akan menurunkan suku bunga. Powell, seperti biasa, tidak memberikan kepastian tentang jadwal apa pun — menegaskan kembali bahwa data tambahan akan diperlukan sebelum ada perubahan kebijakan.

“Hari ini [saya] tidak akan memberikan sinyal tentang waktu tindakan di masa depan,” kata Powell.

Pembicaraan menjadi sedikit lebih panas ketika Senator Elizabeth Warren memilih untuk menempatkan Powell di kursi panas selama lima menit yang dialokasikan untuknya.

Berikut adalah cuplikan dari pertukaran mereka:

Warren: Ketua Powell, dalam enam setengah tahun sejak Anda mengatakan, 'Percayalah pada bank untuk mengatur diri mereka sendiri,' berapa banyak dari 10 bank terbesar yang telah menerapkan kebijakan untuk menunda bonus tahunan bagi kelompok karyawan kritis yang pengambilan risikonya dapat membahayakan bank?

Powell: Saya tidak tahu secara spesifik. Dugaan saya semua dari mereka.

Warren: Anda pikir 10 dari 10? Jawabannya adalah nol dari 10.

Powell: Saya meragukannya.

Warren: Yah, periksa kembali, karena kami telah melihat pernyataan mereka tentang ini.

Keduanya kemudian berdebat apakah Powell benar-benar mengatakan, “Biarkan bank mengatur diri mereka sendiri.” (Spoiler: Powell berpikir dia diambil di luar konteks.)

The Fed menegaskan bahwa aturan persyaratan cadangan modal bank besar tidak boleh meningkat banyak, Powell menegaskan kembali. Proposal asli yang dikeluarkan Juli lalu menyarankan persyaratan meningkat menjadi 20% dari aset yang diinvestasikan.

Terlepas dari ketegangan, saham dan kripto tampaknya puas dengan sidang secara keseluruhan — setidaknya pada awalnya. Bitcoin dan ether masing-masing naik hingga 5% selama beberapa jam pertama, sementara indeks SP 500 dan Nasdaq Composite mencatatkan kenaikan awal sekitar 0,4%.

Semuanya tergelincir kemudian dalam sesi, meskipun bitcoin dan ether mampu mempertahankan beberapa momentum. Aset kripto naik 2,2% dan 2,4%, masing-masing, pada pukul 2 siang ET (dari 24 jam sebelumnya).

SP 500 dan Nasdaq juga naik sedikit — naik 0,1% dan 0,08%, masing-masing, pada saat itu.

— Casey Wagner

Papan Buletin

- Kripto mendapat sebutan dalam dokumen platform GOP 2024 yang dirilis Senin. “Republik akan mengakhiri tindakan keras Kripto yang melanggar hukum dan tidak Amerika dari Demokrat dan menentang penciptaan [CBDC],” demikian pernyataannya. Sementara undang-undang terkait kripto telah mendapatkan beberapa dukungan bipartisan baru-baru ini, lebih banyak anggota Kongres dari Partai Republik yang secara historis menyuarakan dukungan untuk sektor ini (setidaknya secara publik.)

- Cboe pada hari Senin mengajukan apa yang dikenal sebagai proposal 19b-4 untuk ETF solana yang sebelumnya direncanakan oleh VanEck dan 21Shares. Langkah ini mendorong SEC untuk mengakui pengajuan dengan mempublikasikannya di register federal, di mana waktu 240 hari dimulai bagi lembaga tersebut untuk memutuskan produk tersebut. Drama Maret 2025, siapa yang mau?

- Mantan CEO Valkyrie Investments Leah Wald sekarang menjadi presiden dan CEO dari perusahaan investasi kripto yang berbasis di Toronto, Cypherpunk Holdings. Dia berusaha mendorong inovasi di perusahaan dengan “memperluas investasinya tfolio,” dia mencatat dalam sebuah pernyataan. Periksa blockworks.co untuk sesi tanya jawab dengan Wald tentang peran baru dan ruang crypto yang lebih luas.

Mulailah hari Anda dengan wawasan crypto terbaik dari David Canellis dan Katherine Ross. Berlangganan buletin Empire.

Jelajahi persimpangan yang berkembang antara crypto, makroekonomi, kebijakan, dan keuangan dengan Ben Strack, Casey Wagner, dan Felix Jauvin. Berlangganan buletin On the Margin.

Buletin Lightspeed adalah semua tentang Solana, di kotak masuk Anda, setiap hari. Berlangganan berita harian Solana dari Jack Kubinec dan Jeff Albus.

Tag- ether ETFs

- FOMC

- Suku Bunga

- Jerome Powell

- Buletin On the Margin

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

SAB 121 Rollback Menulis Ulang Aturan untuk Bank AS dan Crypto

Mengapa Cardano Mungkin Memilih RLUSD Ripple daripada USDC Circle

Playartsdotai Mendapatkan Hibah Perintis Arbitrum, Berencana Untuk Mempercepat Inovasi Data AI di Arbitrum

Singkatnya Playartsdotai telah dipilih sebagai penerima Arbitrum Trailblazer Grant dan berencana untuk meningkatkan infrastruktur data AI-nya sambil memperkuat integrasinya dengan ekosistem Arbitrum melalui dukungan ini.

RantaiGPT Memperkenalkan Launchdrops Di Landasan Peluncurannya, Menawarkan Jalur Baru Untuk Tahap Awal Web3 Proyek

Singkatnya RantaiGPT telah memperkenalkan Launchdrops di ChainGPT Pad, dirancang untuk menyediakan distribusi token yang adil, transparan, dan berbasis tingkatan, yang memungkinkan proyek baru terhubung dengan komunitasnya tanpa memerlukan IDO.